Всё достанется тому кто умеет ждать

Привет, участникам соревнований)) Я СДЕЛЯЛЬ!

Точнее мы.

Итак, спустя 8 месяцев готова первая алгоритмическая торговая система. В начале о процессе и об опыте полученном в результате.

- Чтобы преуспевать в алго нужен профи в программировании и желательно именно в сфере трейдинга, чтобы шарил в специфике и команда могла сосредоточиться исключительно на конвертации основной логики метода в код. Нам посчастливилось пойти именно этим путем.

- Это очень трудоемкий процесс. Коэффициент трудозатрат и временных затрат превзошел вообще все мои самые пессимистические ожидания. В основном это касается проверки внесенных в первоначальный код изменений и последующего дебага (исправления) нового кода. Проще говоря это когда мы кодируем логику метода (передача понимания рынка роботу) и каждое новое изменение трейдеру (т.е. мне) нужно вручную оттестировать на 10 годах истории и затем онлайн с программистом исправить и еще раз отдебажить. Это ад. Шоб вы понимали за 8 месяцев у меня было 3-4 полноценных выходных. В среднем в неделю мы занимались кодом онлайн 12-15 часов + я тестировал правки 6-8 часов.

- Задача заключалась в том, чтобы написать индикатор полностью повторяющий моё понимание о том как устроен рынок. Я «исповедую» теорию двойного аукциона, которая в свою очередь опирается на университетский курс теории «Экономического цикла» — главной идеей которого является цикличность ценообразования зависящего от текущих ожиданий участников торгов относительно высоких и низких цен на товар. Проще говоря, если абстрагироваться от людей и оперировать только количеством капитала который будет направлен в продажи и в покупки в следующую торговую сессию, то опираясь на то как большинство капитала вело себя в ближайшей истории я могу определить уровни цен по достижению которых большая часть капитала будет направлена в продажи или в покупки, что соответственно вызовет снижение или рост цен. Этот базовый код будет являться основой всех алгоритмических торговых систем, ибо если трейдеру известен уровень цен максимальных продаж/покупок то решается основная задача направления спекуляций в новой торговой сессии, а это 50% успеха.

- Возможности бектестирования. Здесь коротко скажу что это самое главное преимущество алго перед ручным бектестом. Экономит трейдеру около 400-500 лет жизни. Это не преувеличение.

- Понял почему за программистами будущее и почему они такие дорогие. Автоматизация процессов — желанный для любого предпринимателя и сверх востребованный продукт.

- Автоматизация идей. Человек существенно ограничен в исполнении своих идей, а робот практически не может в самостоятельные идеи, но исполняет на запредельном уровне. Это та грань которая предохраняет нас от скайнет и пришествия терминаторов.

- Алготрейдинг — это неизбежный этап системного интрадей трейдинга. Ручная торговля всего лишь подготовка мозга к выработке определенного метода анализа и генерации основанного на нем планирования торговых идей. Среднесрок и инвестирование можно до старости лет делать руками в принципе. Скальп большими объемами и интрадей я себе не представляю долгосрочно на руках вывозить. Я здесь не говорю о результате, а в принципе об усталости которая Вас вырубит в итоге (за исключением «упоротых», которые от природы по мозгам заточены на такую деятельность) и сведет результат на нет. Робот сможет.

********

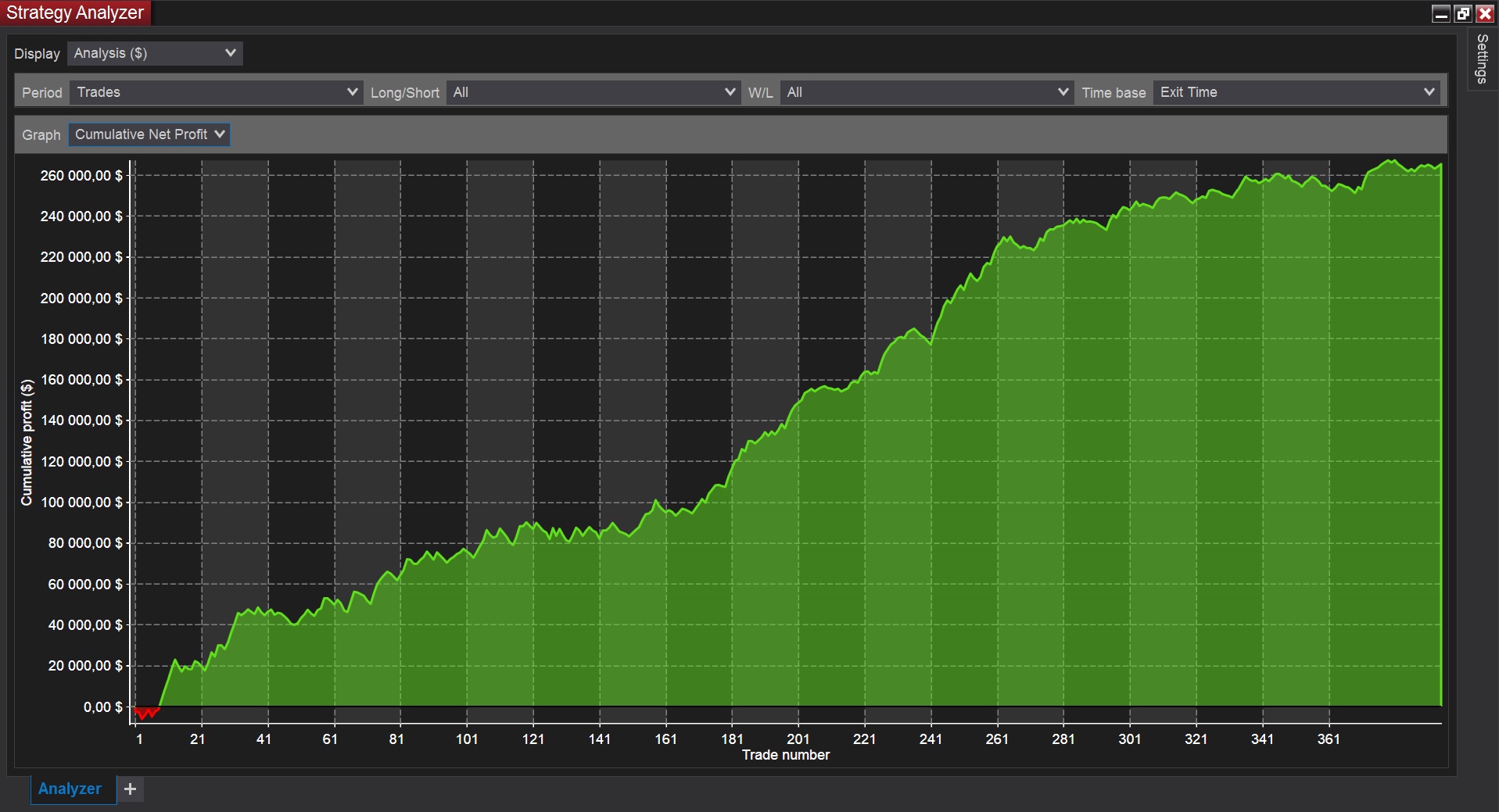

Теперь непосредственно к алгоритмической торговой системе. Я хотел чтобы первое алго было абсолютной базой моего понимания рынка и вынимало из финансового инструмента спред (разницу) между текущим спросом и предложением. Рынок существует в двух ипостасях — тренд и боковик. Так вот, если у вас правильное понимание этих двух состояний, то теоретически вы можете забирать большой спред при тренде и малый спред при боковике. Таким образом при движении цены в боковике вы будете незначительно умножать или сохранять средства и существенно приумножать в тренде, тем самым зарабатывая. Нетрудно догадаться что больше всего БОБЛА вы заработаете, при этом, в трендовых инструментах вроде нефти и золота. Естественно первое алго мы делали на моём «родном» ФИ — WTI.

Цифры

Подробнее

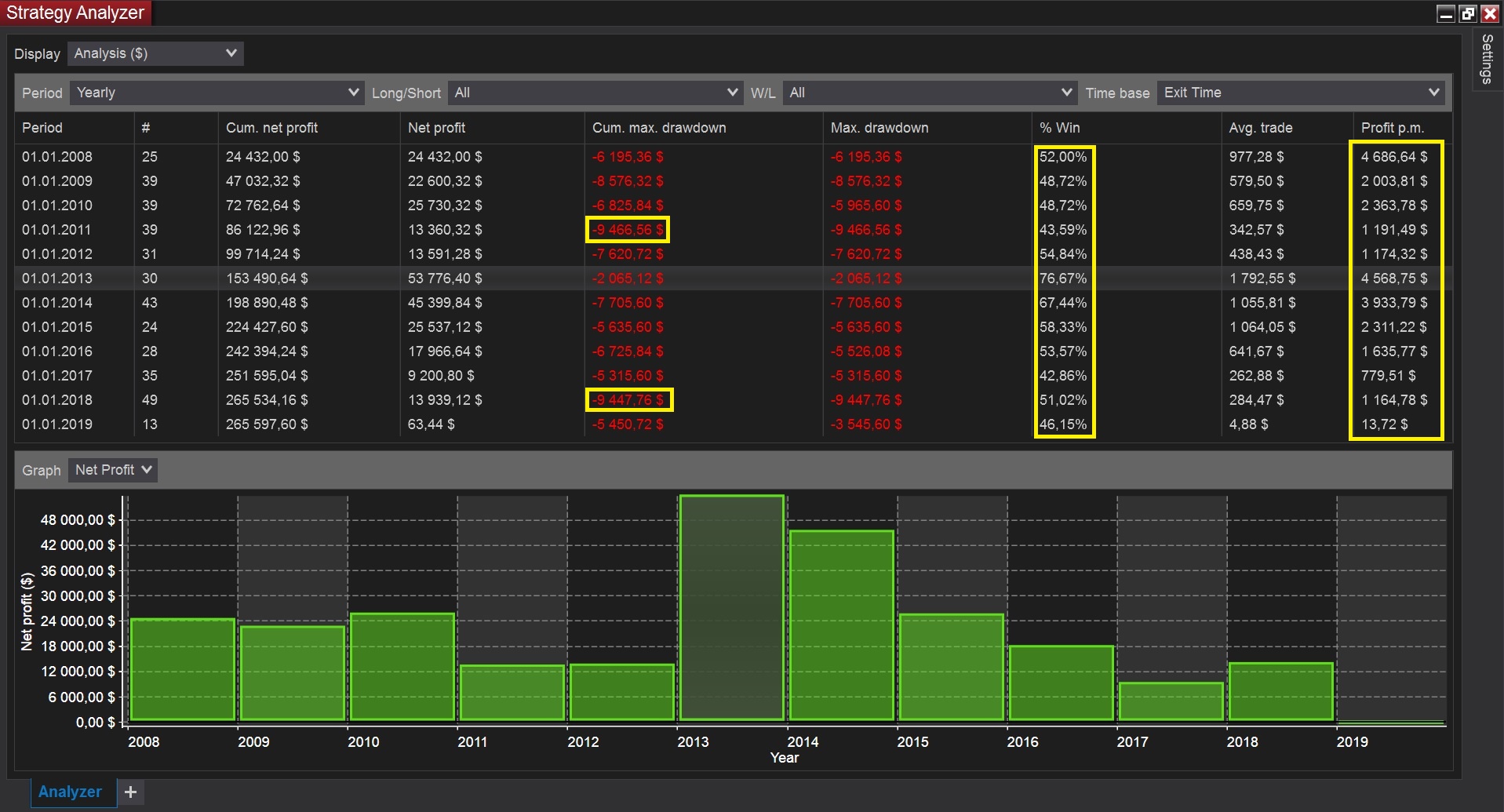

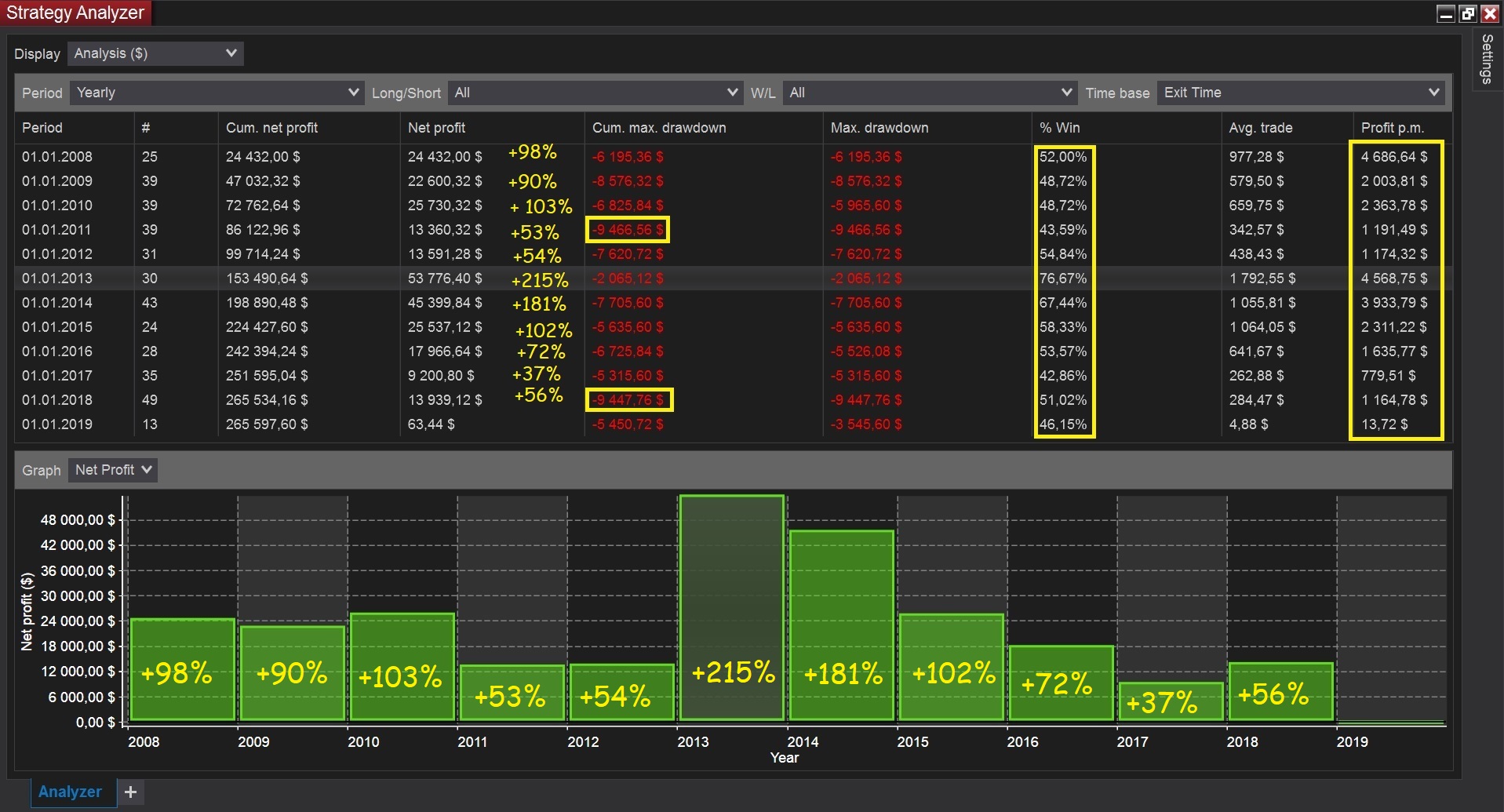

По годам

Здесь можно обратить внимание на матожидание (%Win) по годам, максимальную просадку общую и годовые и ежемесячный профит (Profit p.m.)

По месяцам

Эффективность очевидна

Эффективность ТС

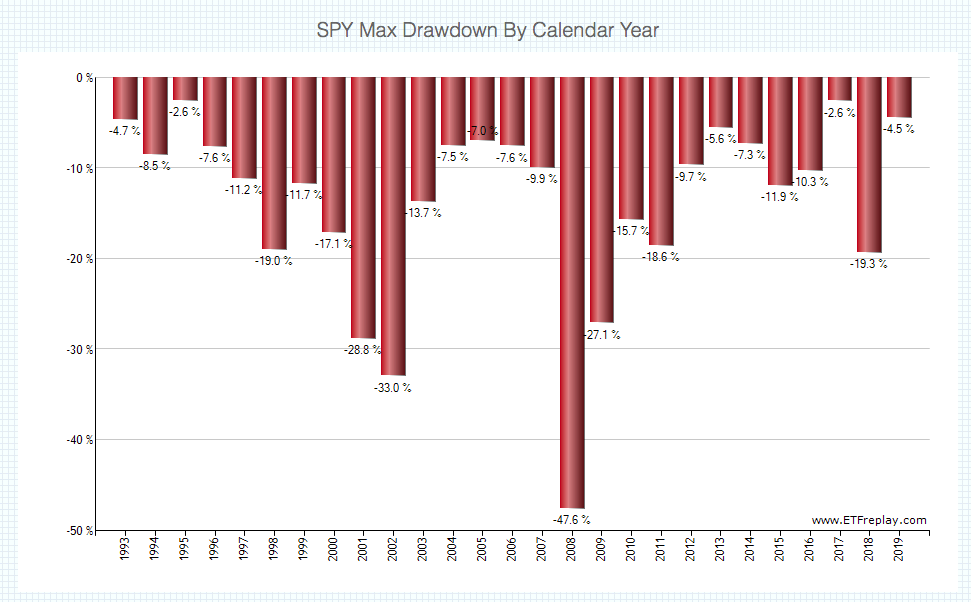

В инвестиционном бизнесе принято оценивать эффективность управления капиталом в сравнении с годовыми результатами SPY — доходностью на вложенный капитал по отношению к максимальной просадке.

В нашей торговой системе применяется торговля минимальным контрактом — 1 контракт на сделку. При этом я считаю минимальной комфортной суммой для такой торговли $25 000 на 1 контракт. Сравнивая статистику SPY и РЕЗУЛЬТАТЫ нашей ТС: при максимальной просадке 38% (к $25 000) наш робот выдаёт в среднем около ~ 96% годовых в течении 11 лет. SPY при максимальной просадке 48% в среднем дал бы ~11% годовых на том же отрезке. Комментарии излишни.

********

Что дальше?

Сейчас есть понимание структуры инвестиционного алго-фонда, который должен будет представлять из себя диверсификацию инвестиционных, среднесрочных и интрадей стратегий по каждому ликвидному инструменту. В совокупности фонд будет выжимать из рынка спред между предложением и спросом по максимуму ограничивая риски потерь инвесторов. Новые алго-стратегии и новости по продвижению работы над фондом буду публиковать по мере поступления. Оставайтесь с нами))

БОНУС

Это видео содержит полную презентацию моего понимания и обработки рыночного ценообразования. 11 лет торговли рыночного спреда по методу двойного аукциона.