Отчет: июнь 2024

По причинам описанным здесь мы отредактировали стратегии составляющие торговый портфель с целью балансировки рисков и восстановления депозита после ущерба в марте 2024. Прогноз восстановления — 2025 год. В рамках редактирования стратегий мы получили версию портфеля для торговли полными контрактами и сделали его клон с микро-контрактами, поделив все косты на 5, чтобы проходить по новым условиям рисков для депо примерно $13 500. Цель довести депо до $ 27000-30000 к концу 2024 и переставить его на портфель с риском 1/2.5

Торгующий робот MINI5:

Отчет брокера

Подключенный к Alfa-MINI5 счет в Iron Beam на $40 000 участвующий в построении моего публичного Equity, приносит в июне + $ 466, что составляет ~ 1% от начального депо $40 000. Итого: через 6 месяцев торгов имею просадку — $ 20 578 (~52%)

Всем успеха в торгах!

Отчет: май 2024

По причинам описанным здесь мы отредактировали стратегии составляющие торговый портфель с целью балансировки рисков и восстановления депозита после ущерба в марте 2024. Прогноз восстановления — 2025 год. В рамках редактирования стратегий мы получили версию портфеля для торговли полными контрактами и сделали его клон с микро-контрактами, поделив все косты на 5, чтобы проходить по новым условиям рисков для депо примерно $13 500

Торгующий робот MINI5:

Отчет брокера

Подключенный к Alfa-MINI5 счет в Iron Beam на $40 000 участвующий в построении моего публичного Equity, приносит в мае + $ 674, что составляет ~ 2% от начального депо $40 000. Итого: через 5 месяцев торгов имею просадку — $ 21 024 (~53%)

Всем успеха в торгах!

Отчет: апрель 2024

По причинам описанным здесь мы отредактировали стратегии составляющие торговый портфель с целью балансировки рисков и восстановления депозита после ущерба в марте 2024. Прогноз восстановления — 2025 год. В рамках редактирования стратегий мы получили версию портфеля для торговли полными контрактами и сделали его клон с микро-контрактами, поделив все косты на 5, чтобы проходить по новым условиям рисков для депо около $13 000…

Версия для микро-контрактов MINI5:

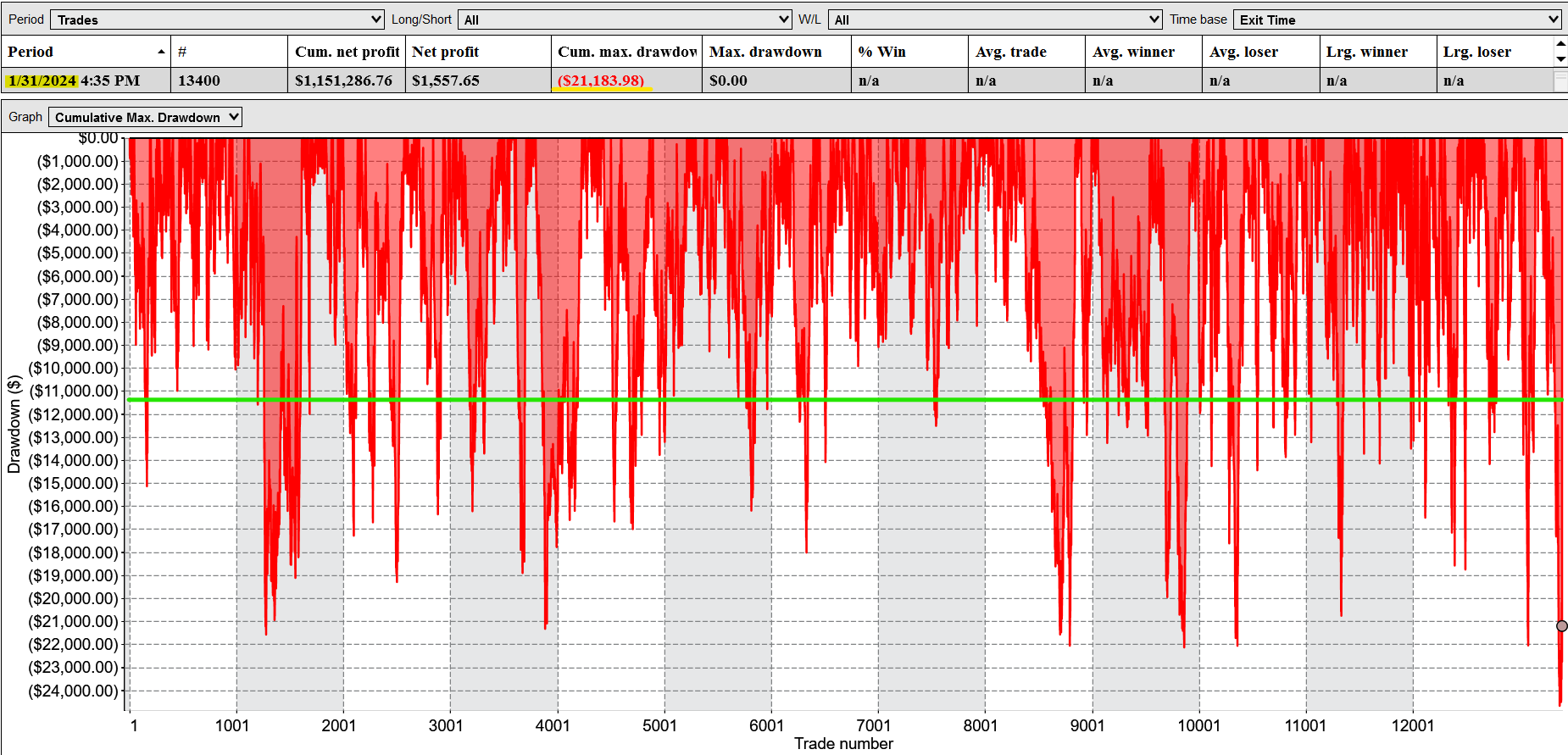

Также привожу полную версию этого портфеля, которую мы поделили на 5, чтобы получить MINI5:

Теперь отчет брокера

Подключенный к Alfa-MINI5 счет в Iron Beam на $40 000 участвующий в построении моего публичного Equity, приносит в апреле + $ 922, что составляет + 2% от начального депо $40 000. Итого: через 4 месяца торгов имею просадку — $ 21 698 (~55%)

Всем успеха в торгах!

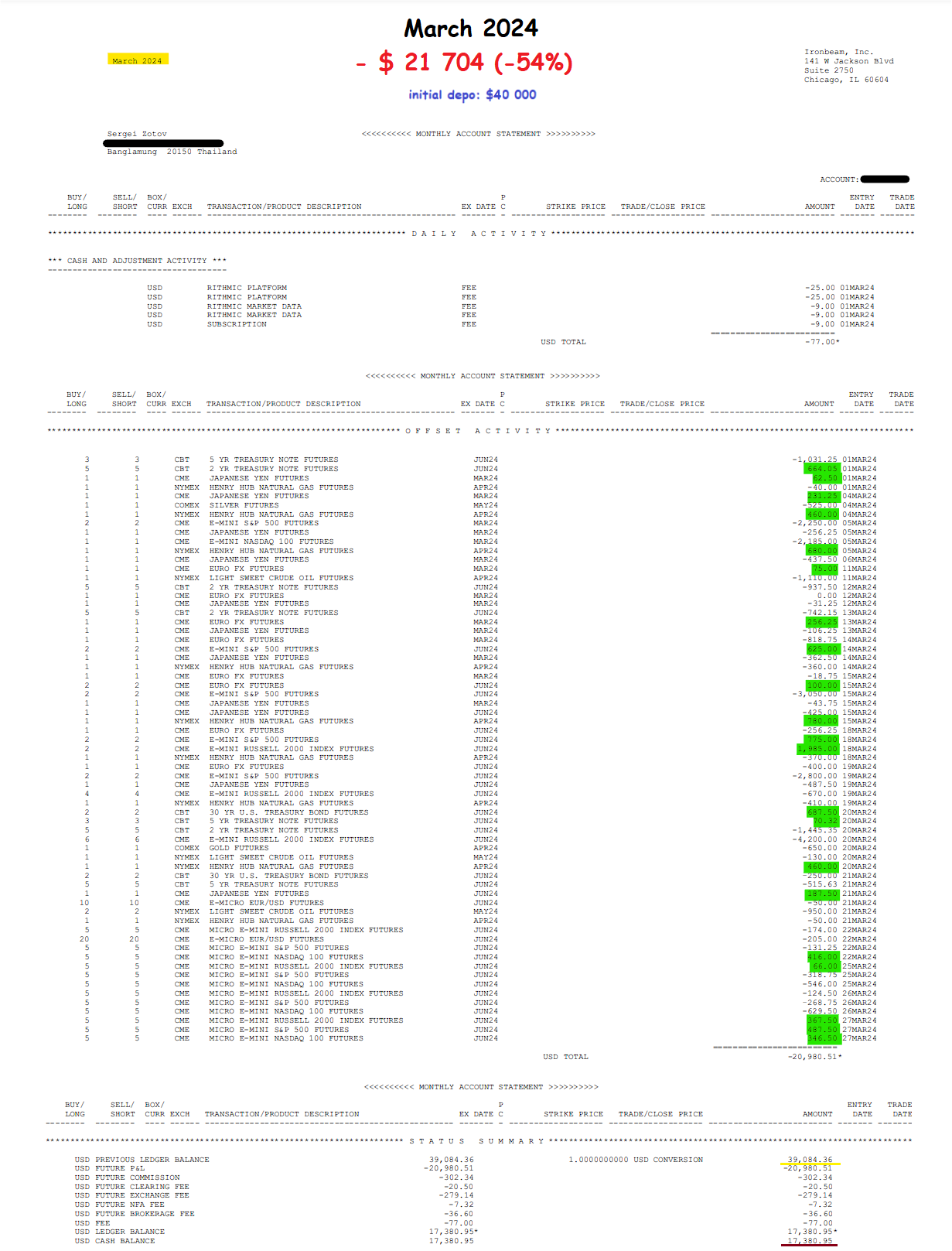

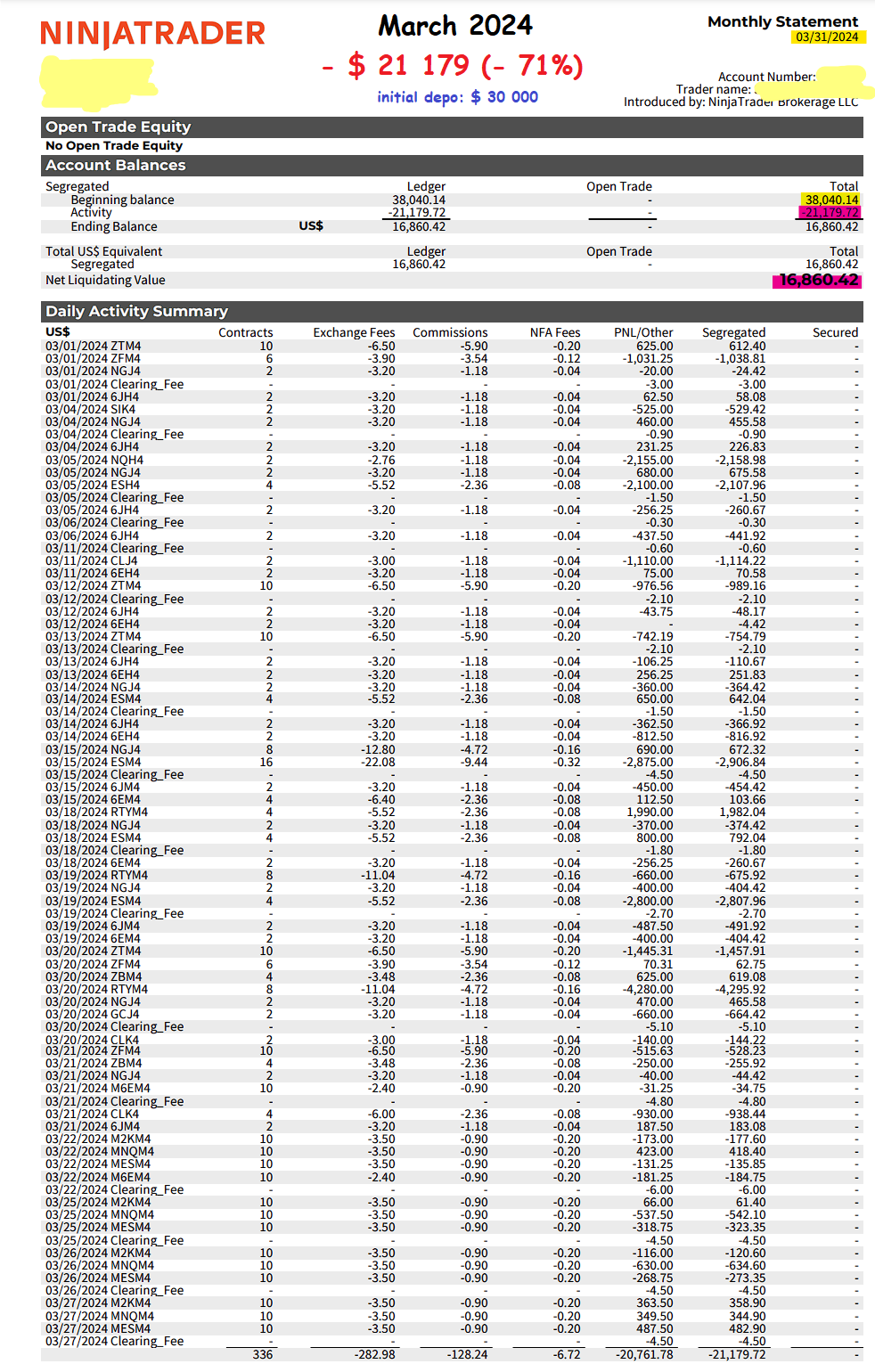

Отчет: март 2024

Итак, в разработке портфелей А15 мною был допущен «curve fitting«, выраженный в слишком агрессивно оптимизированных стопах стратегий. Это так называемые «фиксированные» стопы не учитывающие волатильность и контекст рынка. Например для s&p500 использовался фиксированный стоп $1 000 на контракт. И если волатильность текущего аукциона торгов требовала постановки стопа величиной $3 500 на контракт, что увеличивало выживаемость сделки, то робот ставил более короткий стоп в $1 000, что каким-то чудом устояло на исторических бектестах ОЧЕНЬ волатильных периодов 2020-2023, но закрашилось в таком же 2024-м году. Картинка для примера:

Конкретно в марте 2024 года мы получили большую серию таких стопов, с результатом СТОП+УХОД ЦЕНЫ В ПРОФИТ…

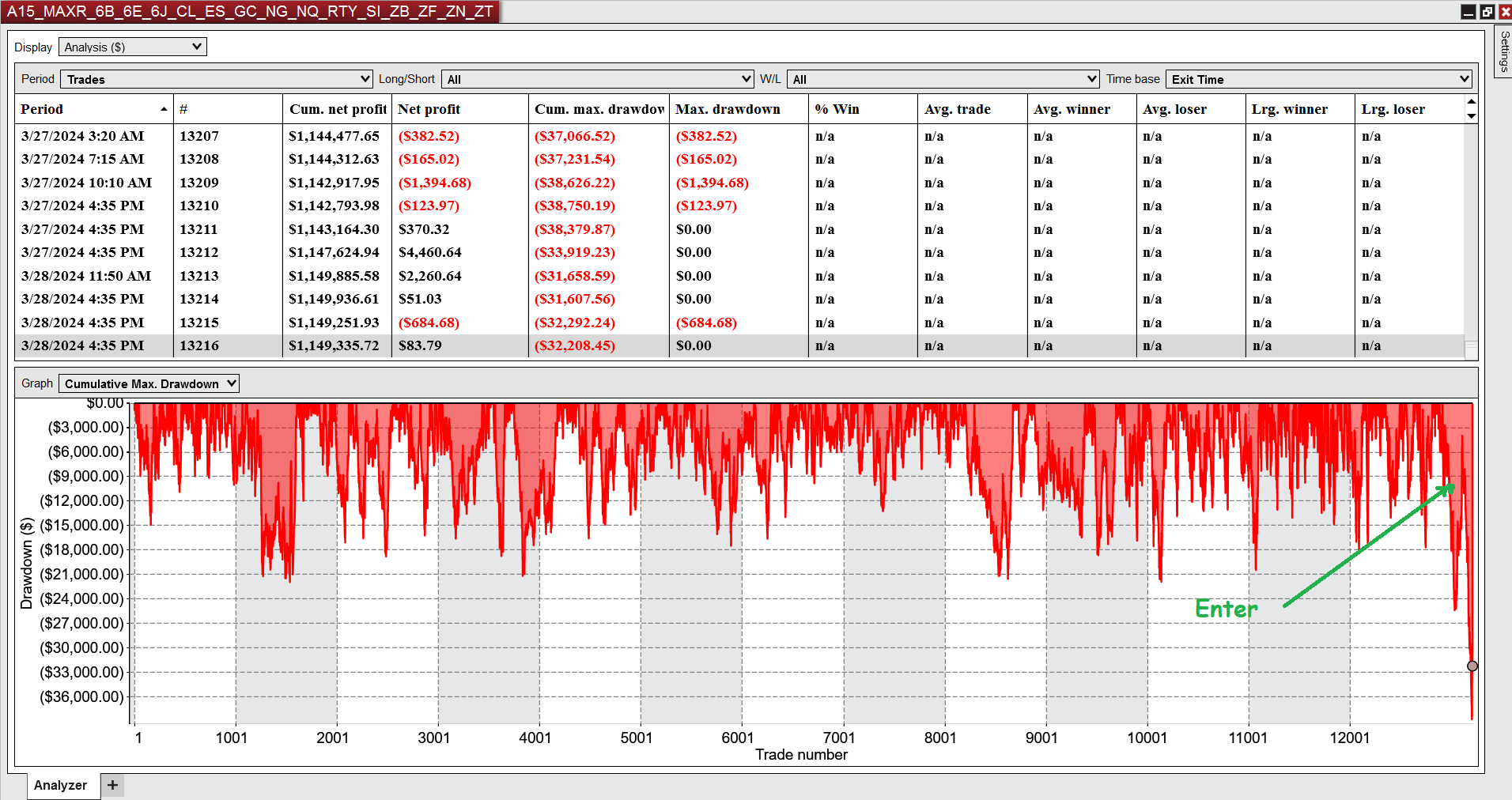

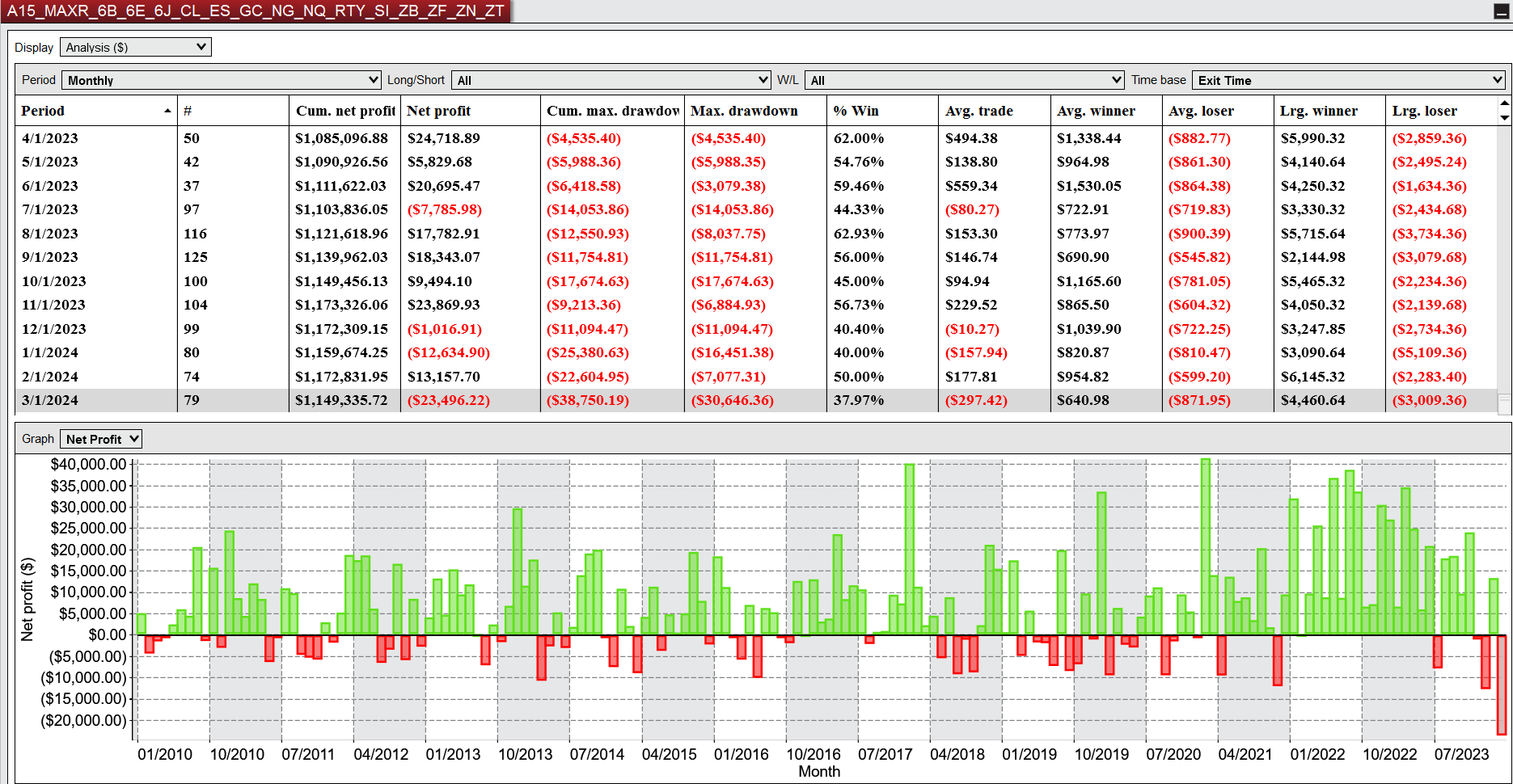

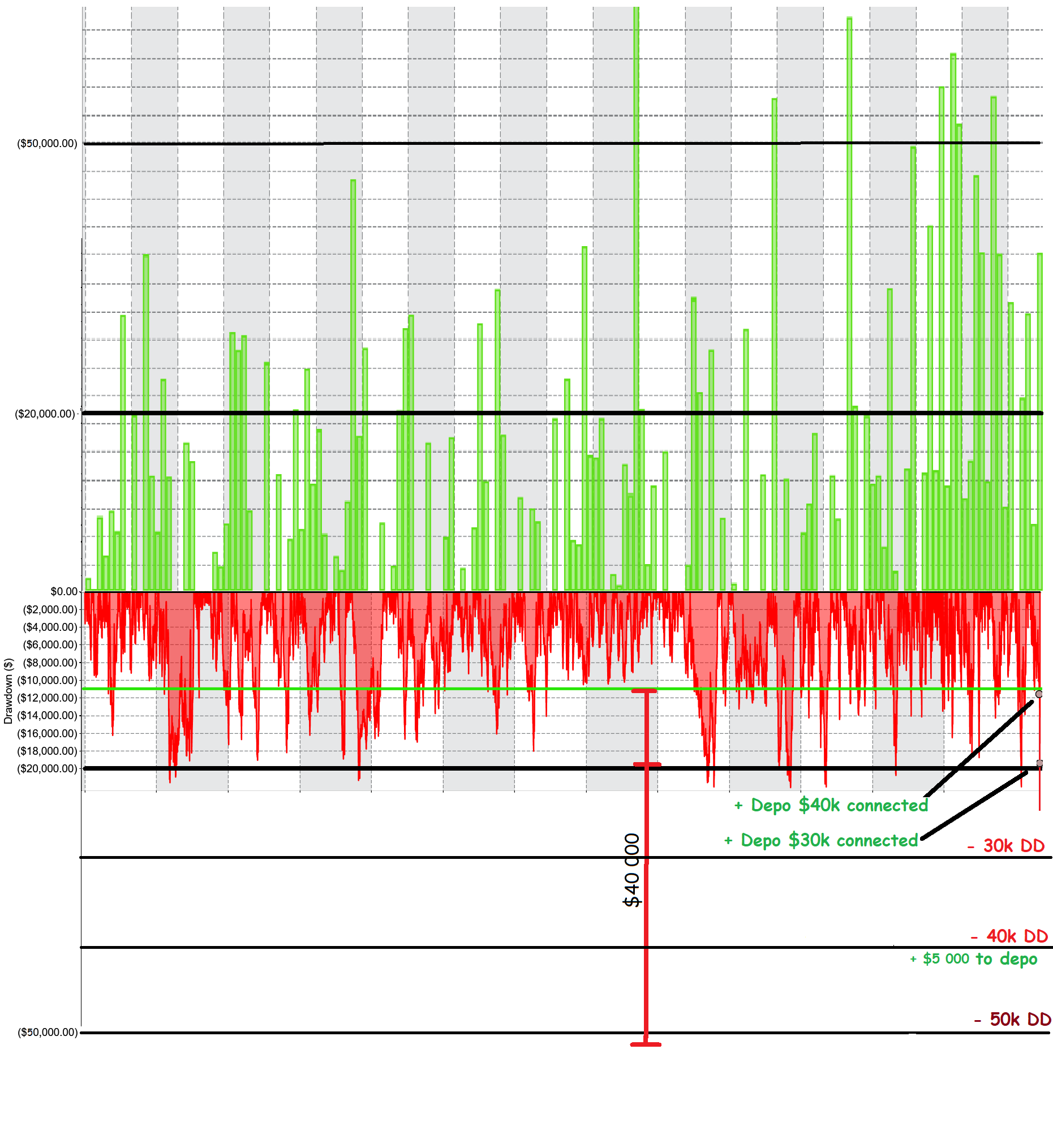

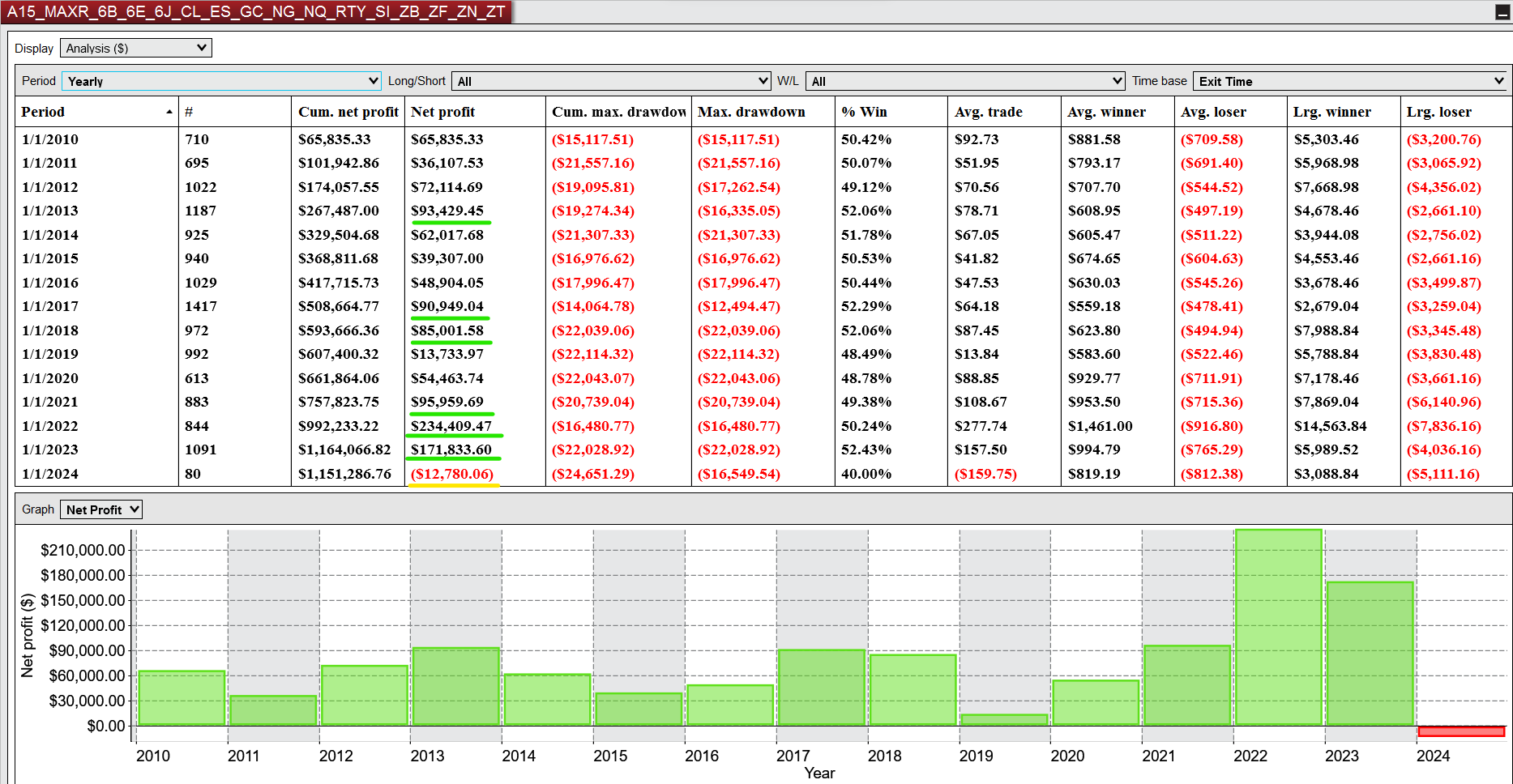

Итого, вот карта просадок портфеля Alfa-R, к которому были подключены счета:

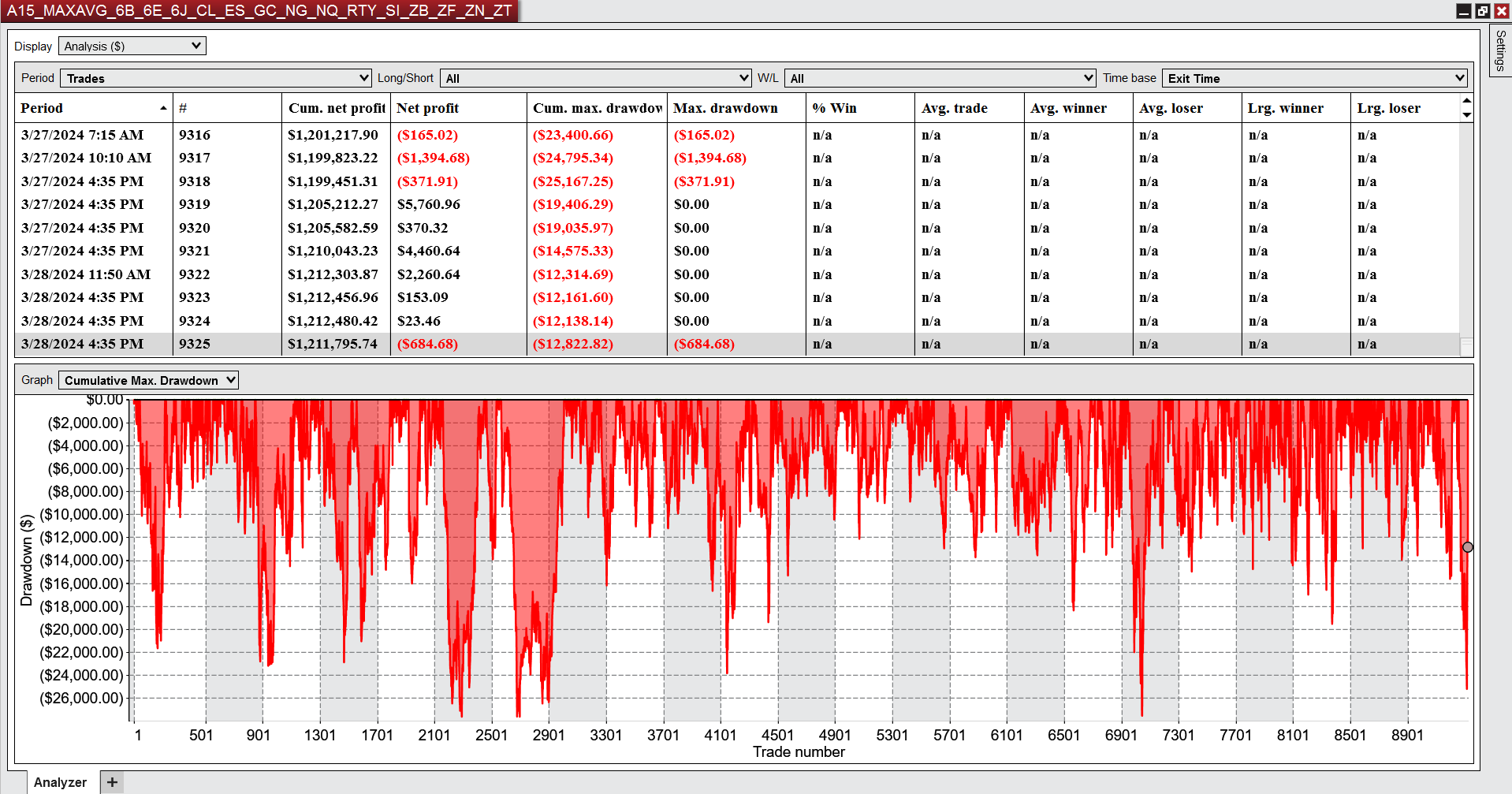

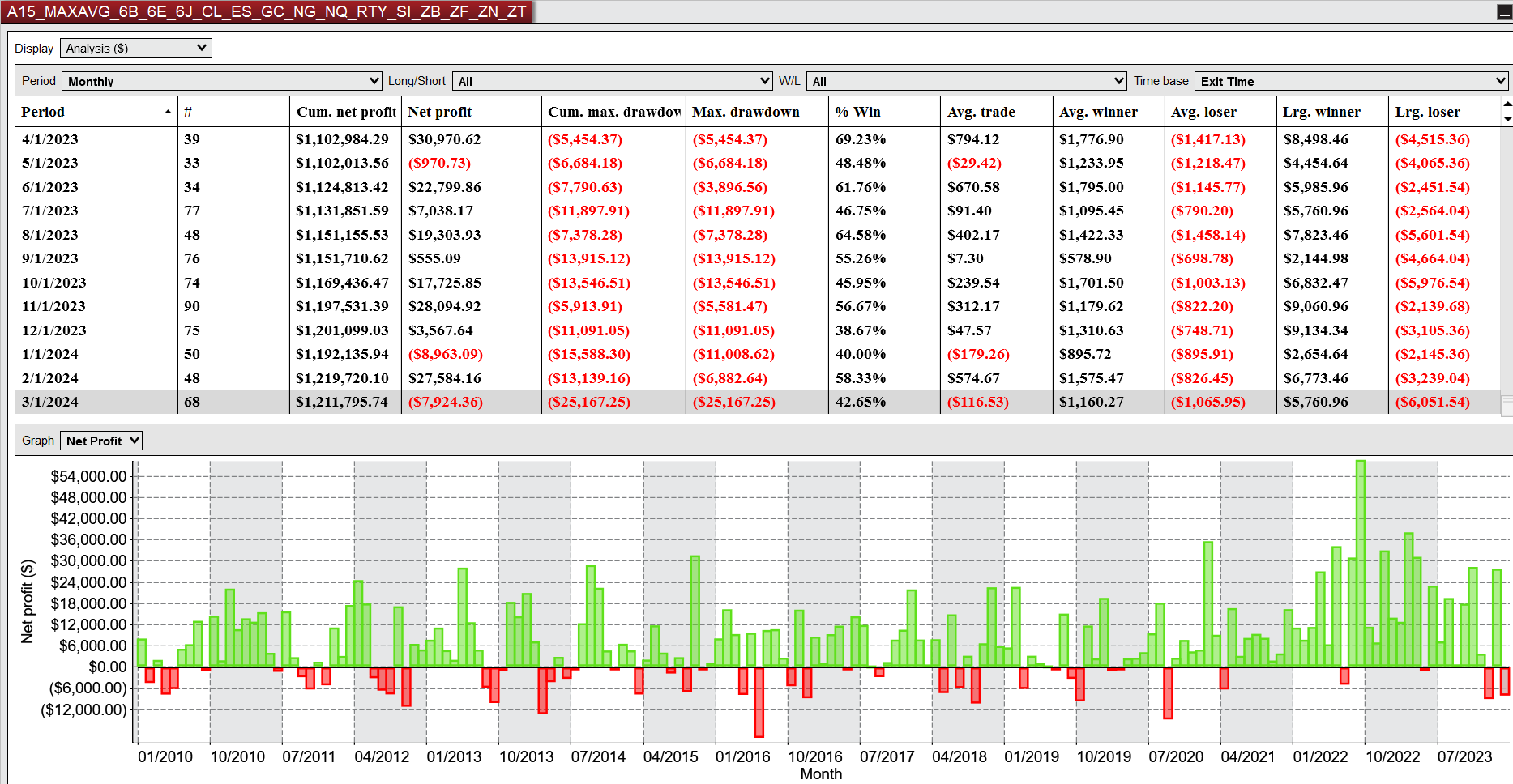

А вот другая версия робота А15 — Alfa-AVG в которой тоже были фиксированные стопы, но в два раза больше, а профиты меньше на 20%:

Как видно из статистики, этот портфель прекрасно прошел волатильный период.

В итоге, я принял решение остановить торговлю и провести ревизию стратегий, избавиться от коротких фиксированных стопов и торговать чистую логику аукциона. Плюс мы придумали технологию интеллектуального ведения сделок, которую добавим во всех наших роботов. Просевшие счета продолжит торговать обновленный A10-MINI, хорошо зарекомендовавший себя в 2023 году. Предварительно ожидаю выхода из просадки и восстановления депо к концу 2024-го года. Исправление роботов думаю закончить к концу апреля.

Как сказал наш «технический директор»: — «Хорошо, что мы заплатили за это $20 000, а не 200»

Эмоция: No pain — no brain…

Теперь отчеты брокеров

Подключенный к Alfa-R счет в Iron Beam на $40 000 участвующий в построении моего публичного Equity, теряет в марте — $21 704, что составляет — 54% от начального депо $40 000. Итого: через 3 месяца торгов имею убыток — $ 22 620 (~57%)

Второй наш счет торгуется у брокера Ninja Trader и теряет в марте — $21 179, что составляет — 71% от начального депо $30 000. Итого: через 3 месяца торгов имеет убыток — $ 13 140 (~44%)

Это не дождь… это я плачу

Отчет: февраль 2024

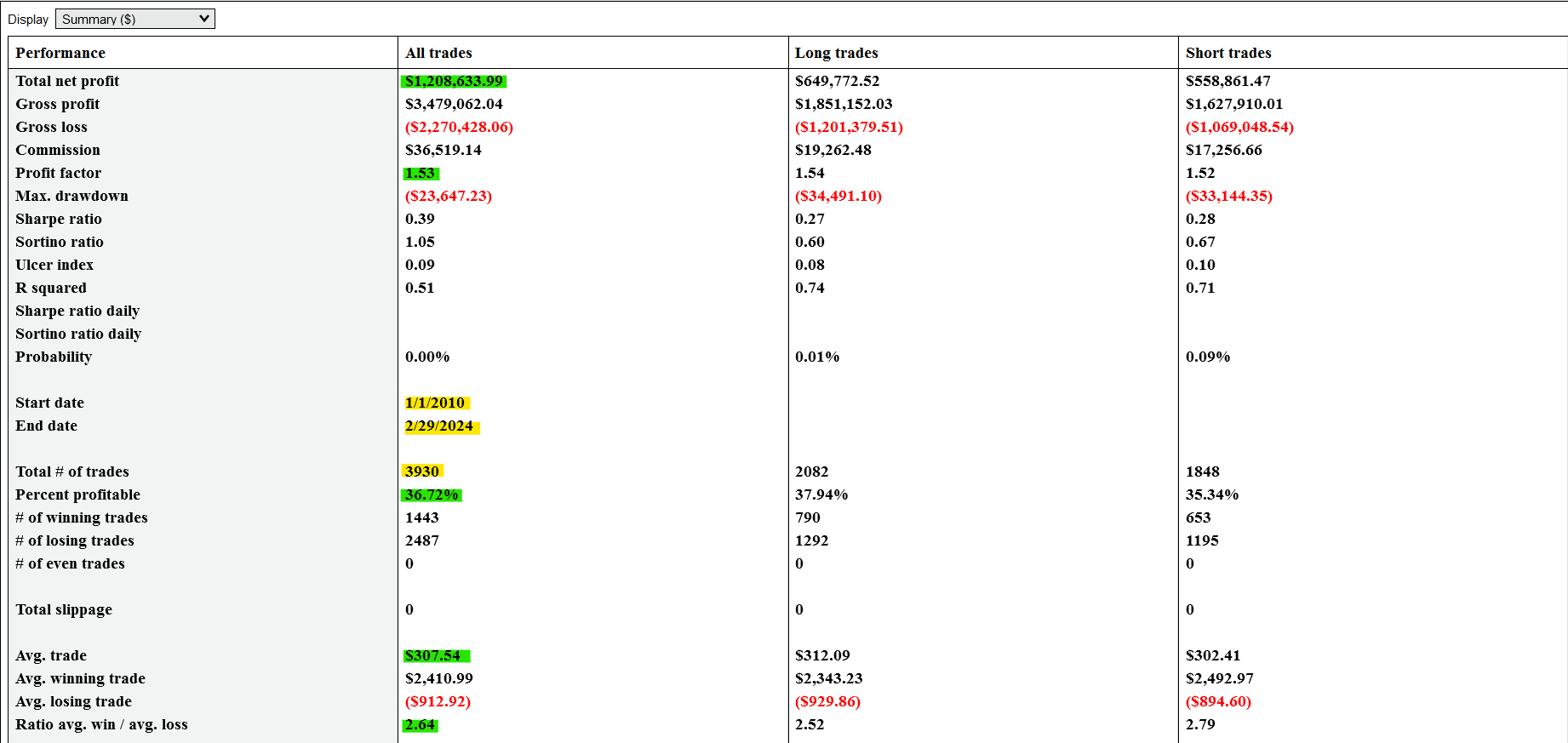

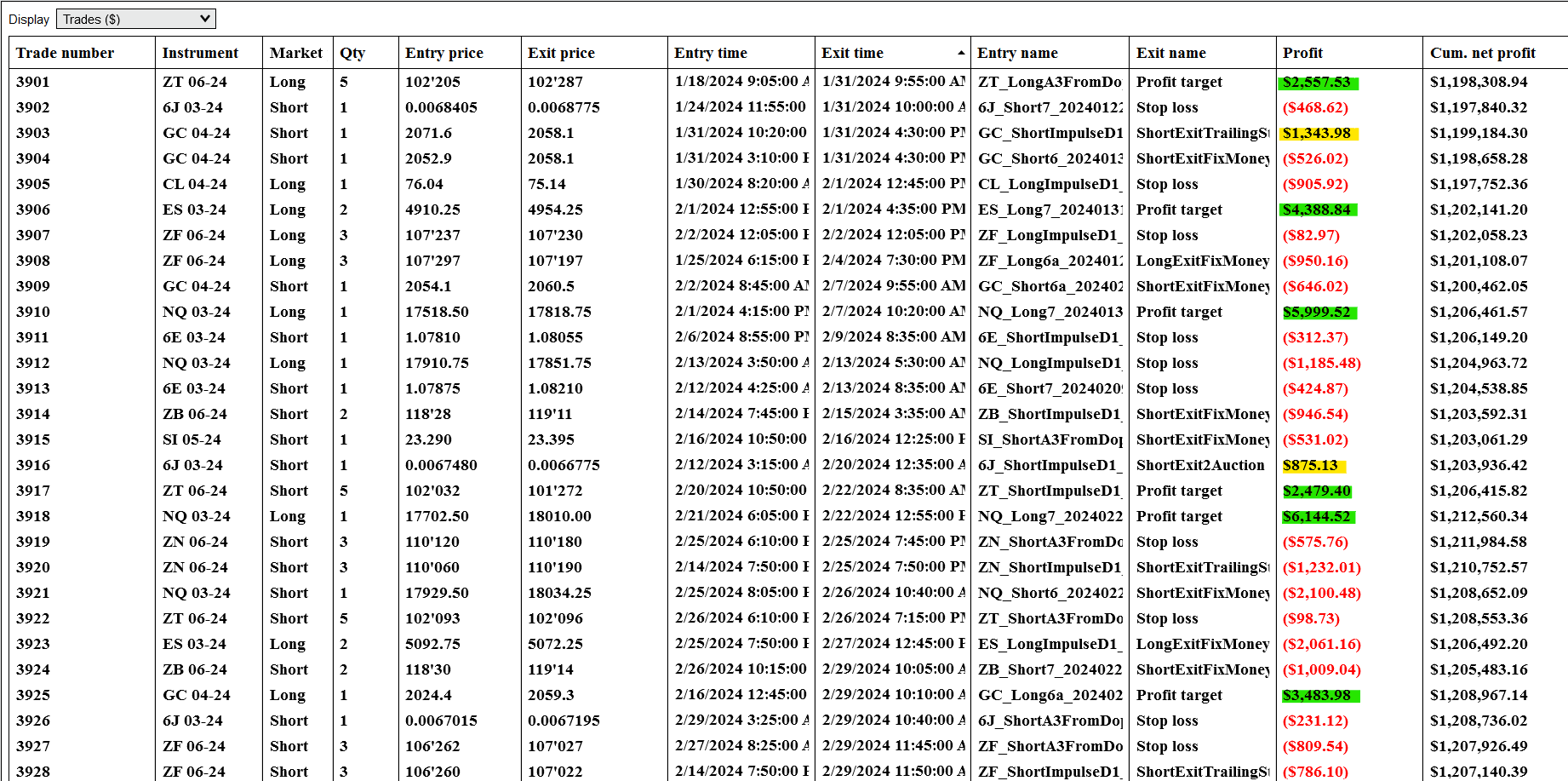

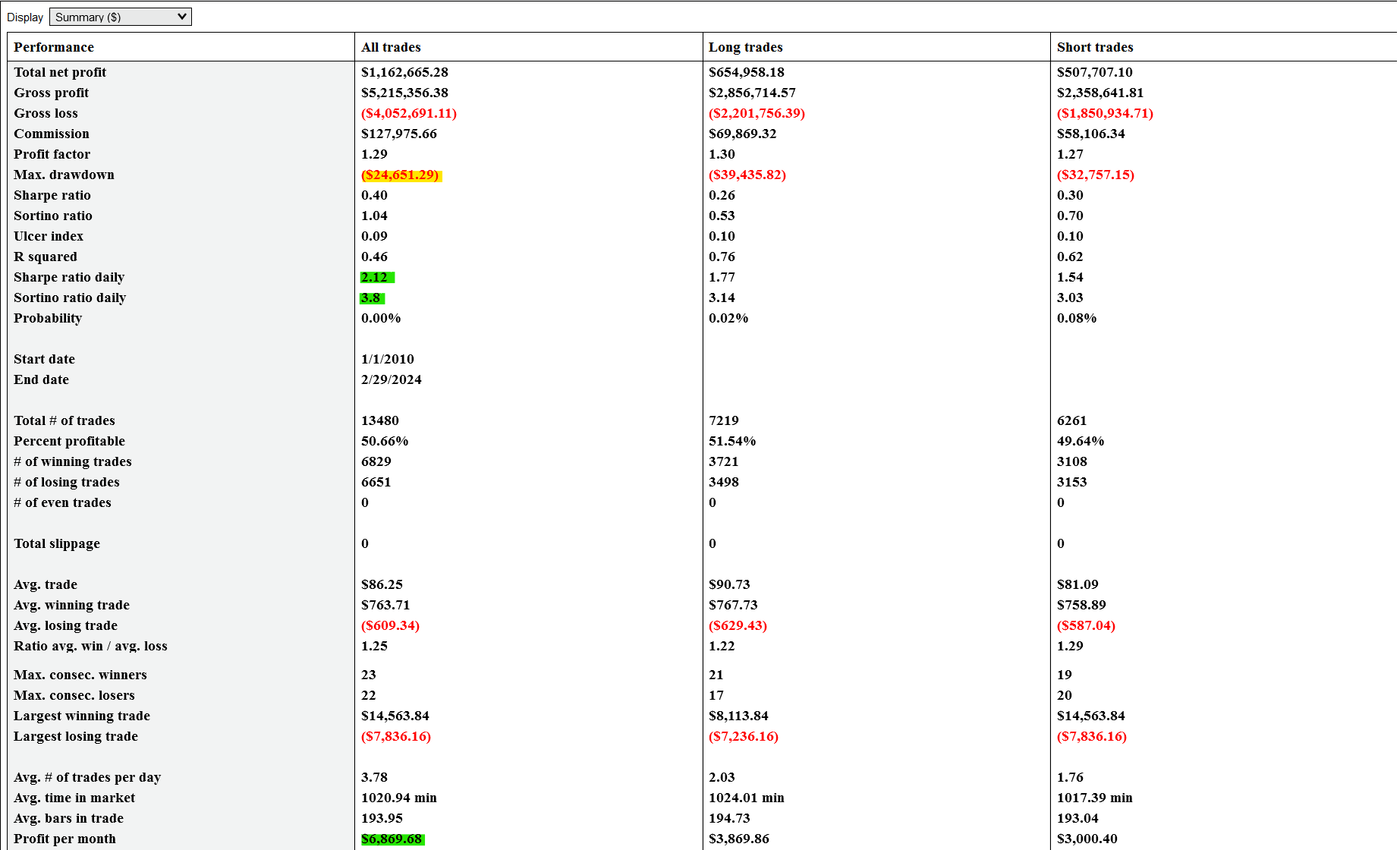

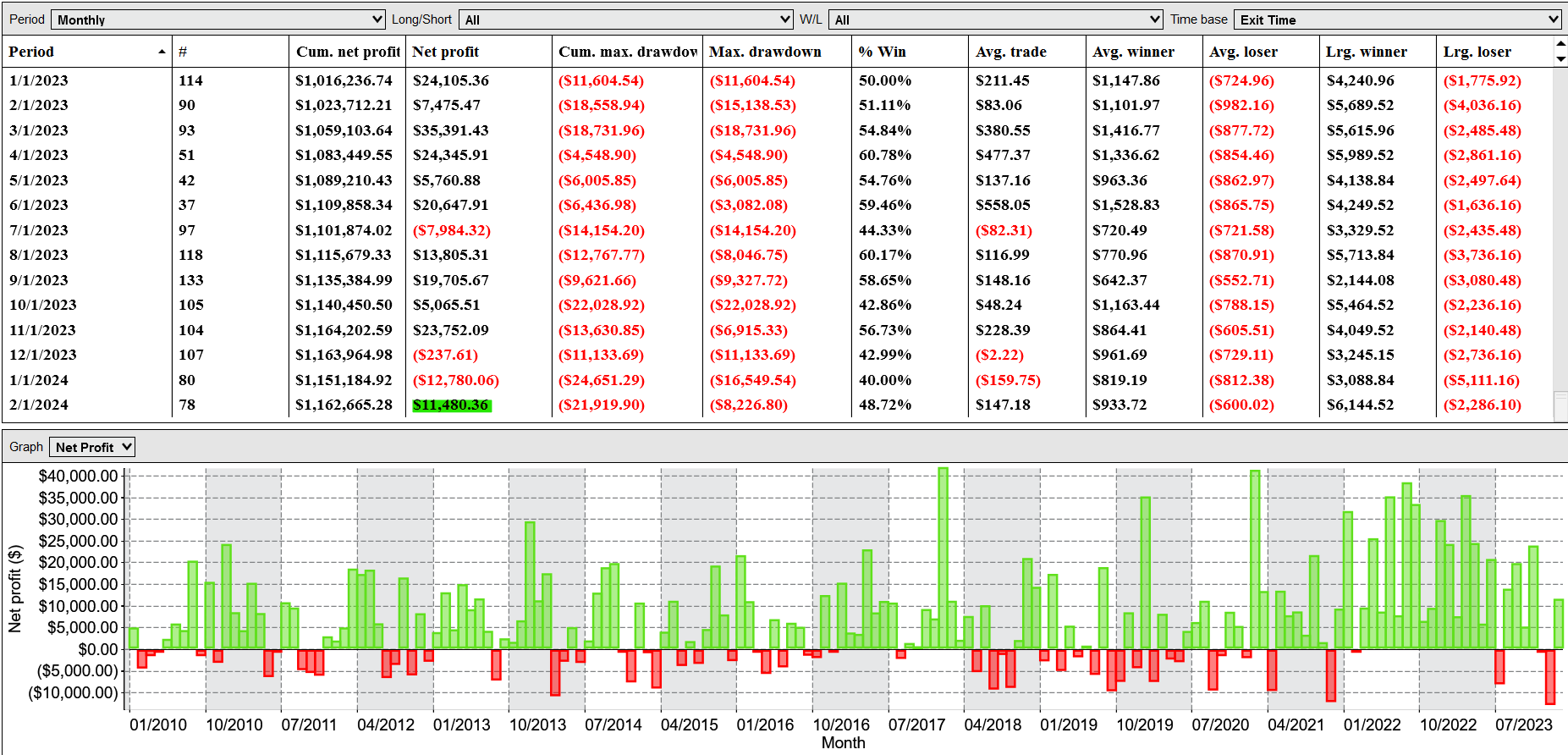

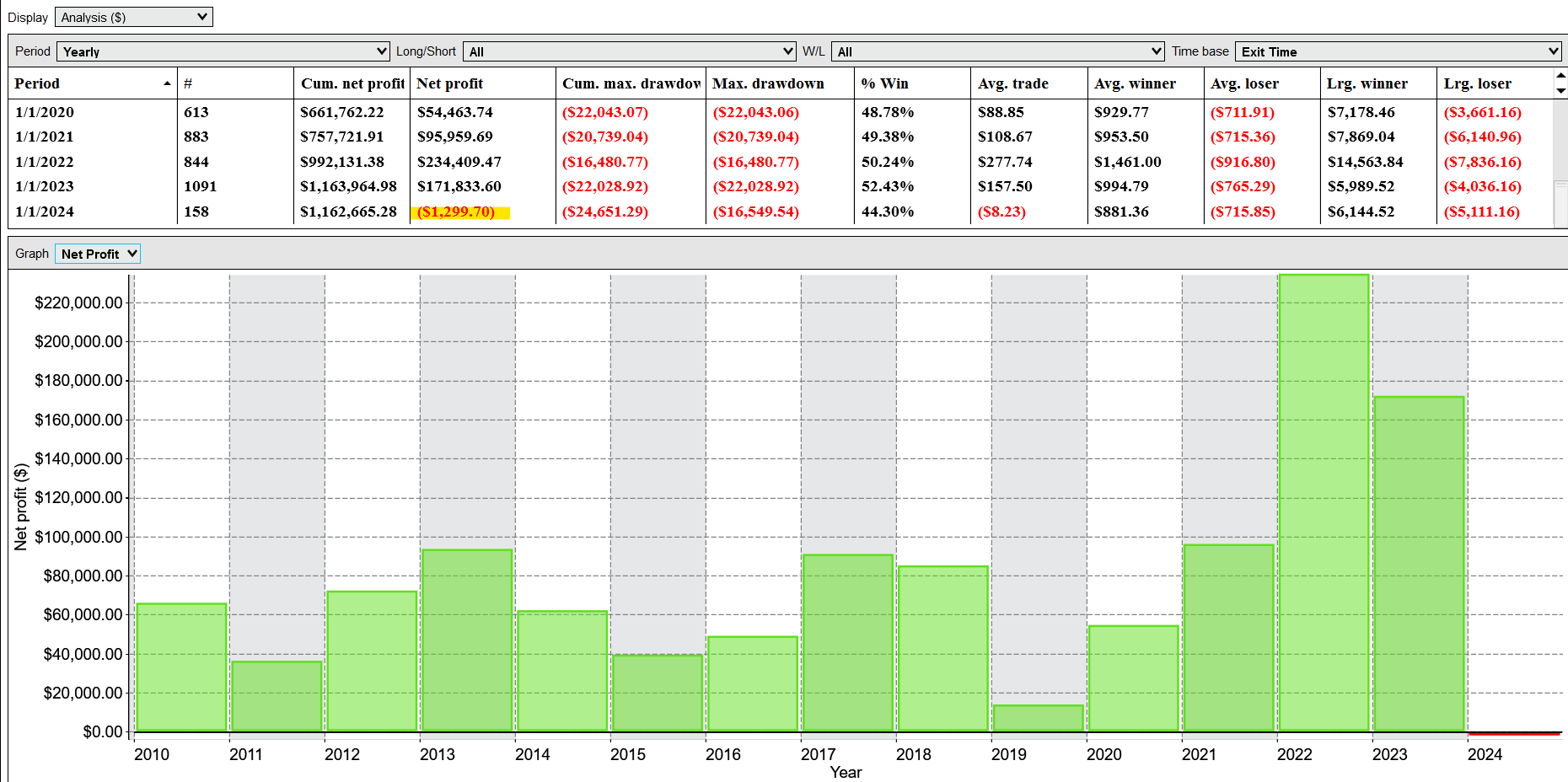

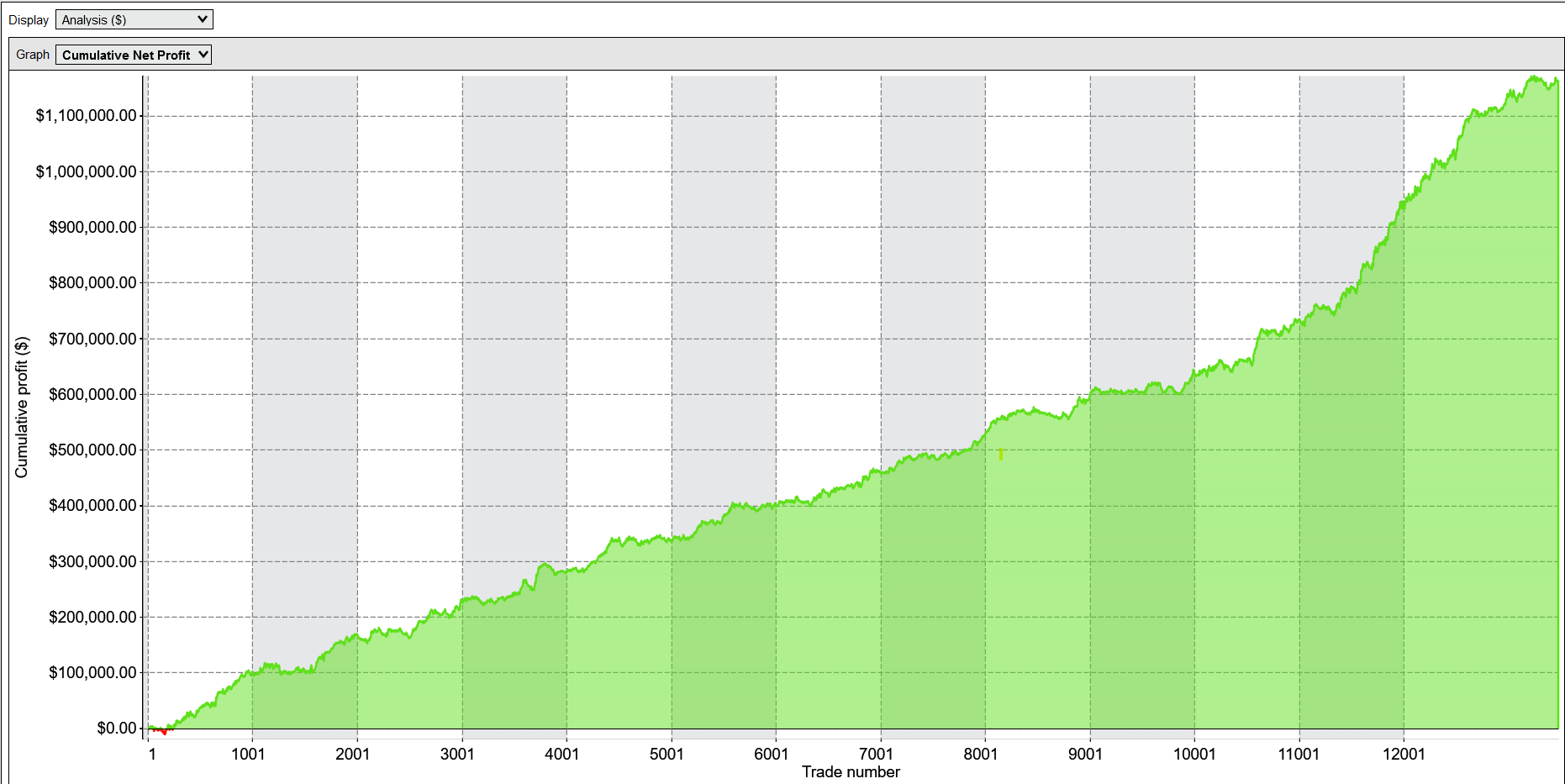

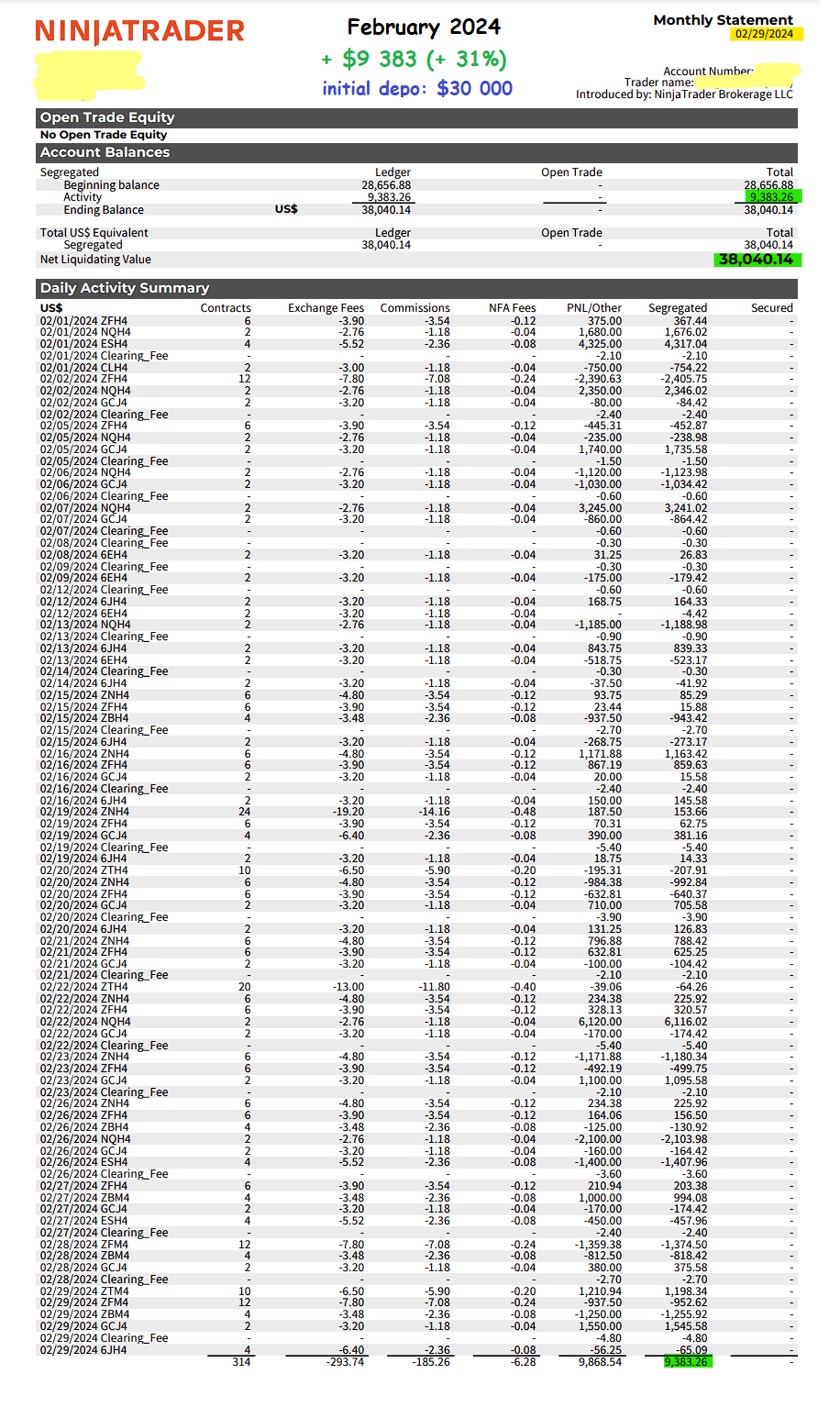

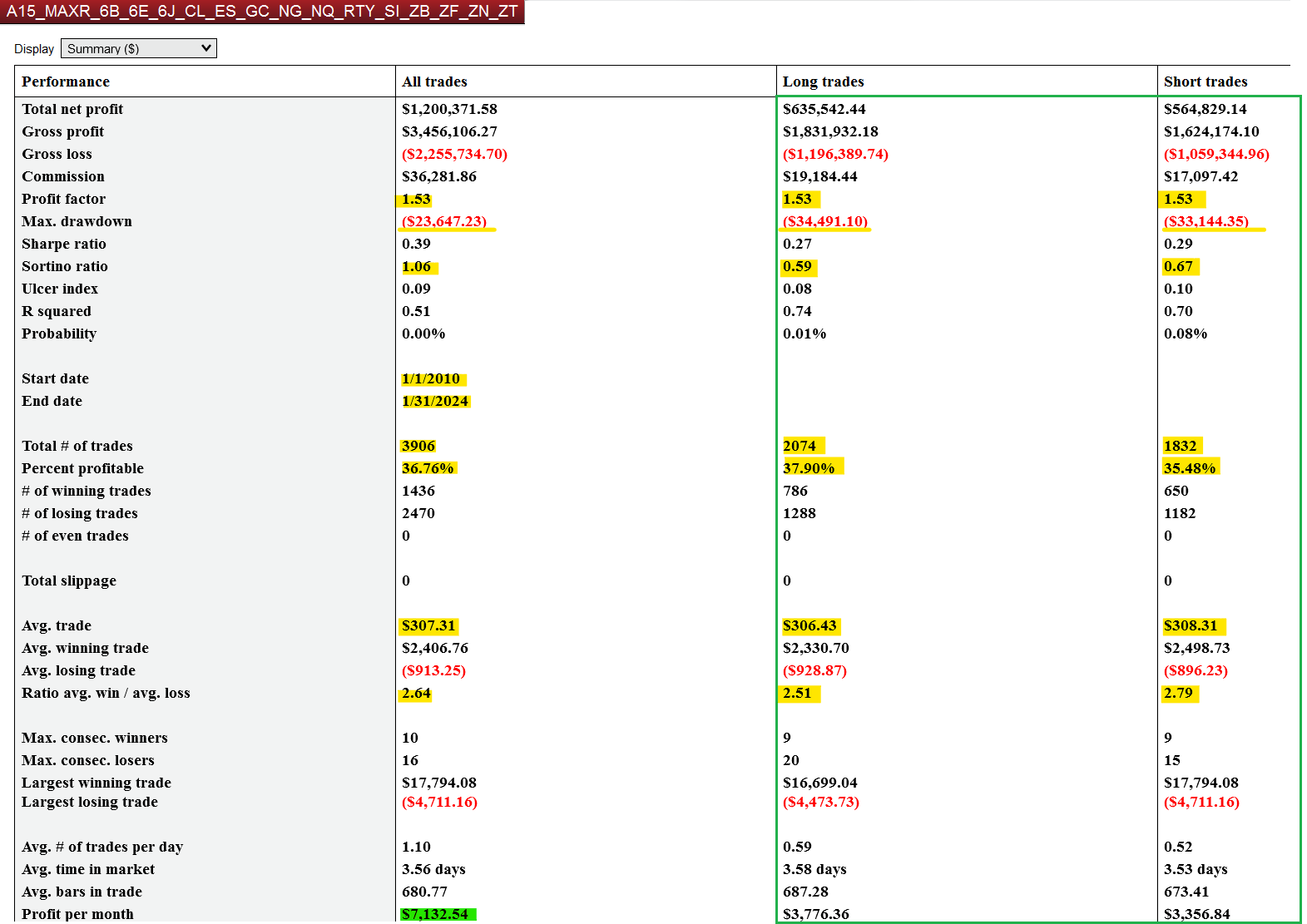

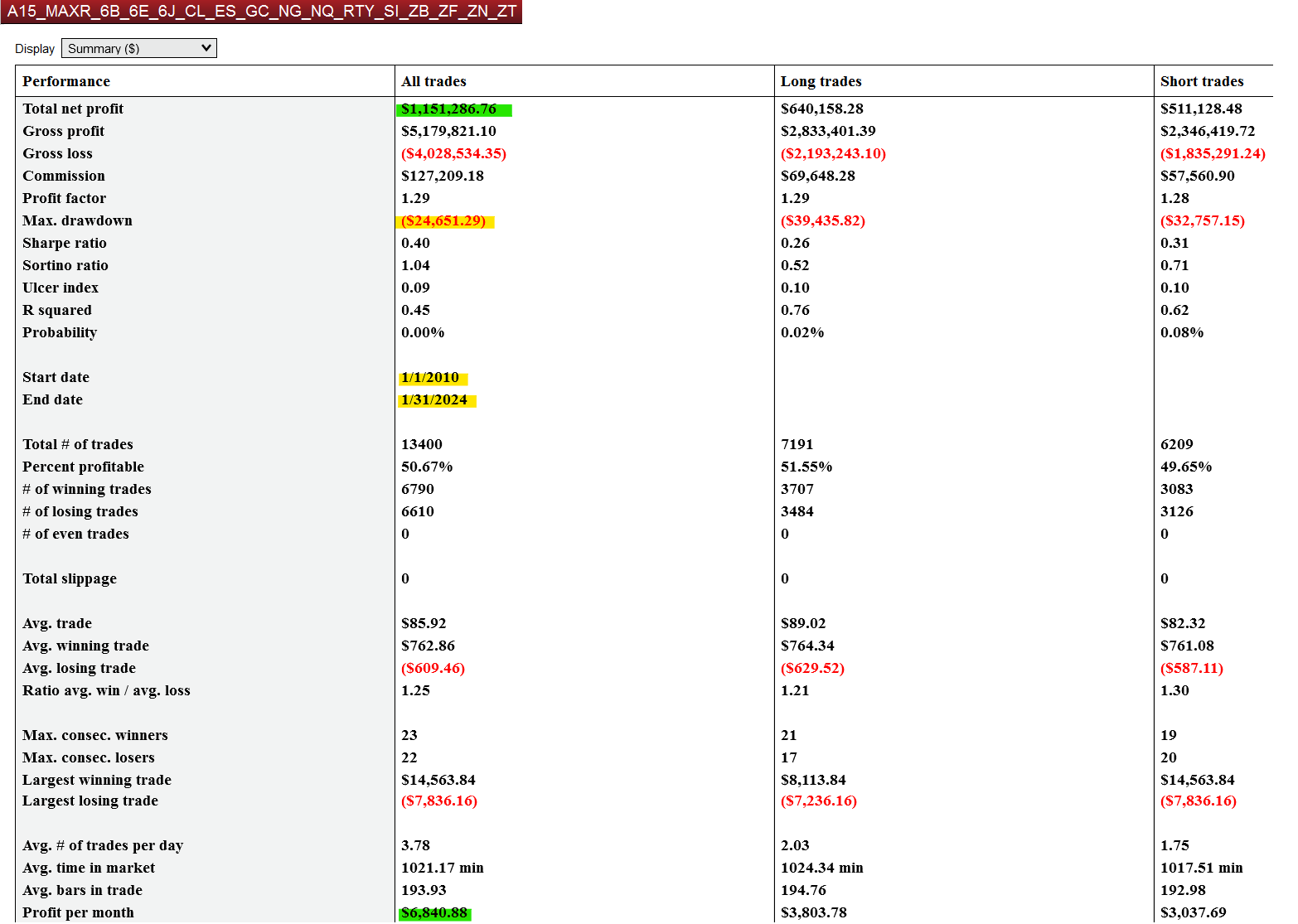

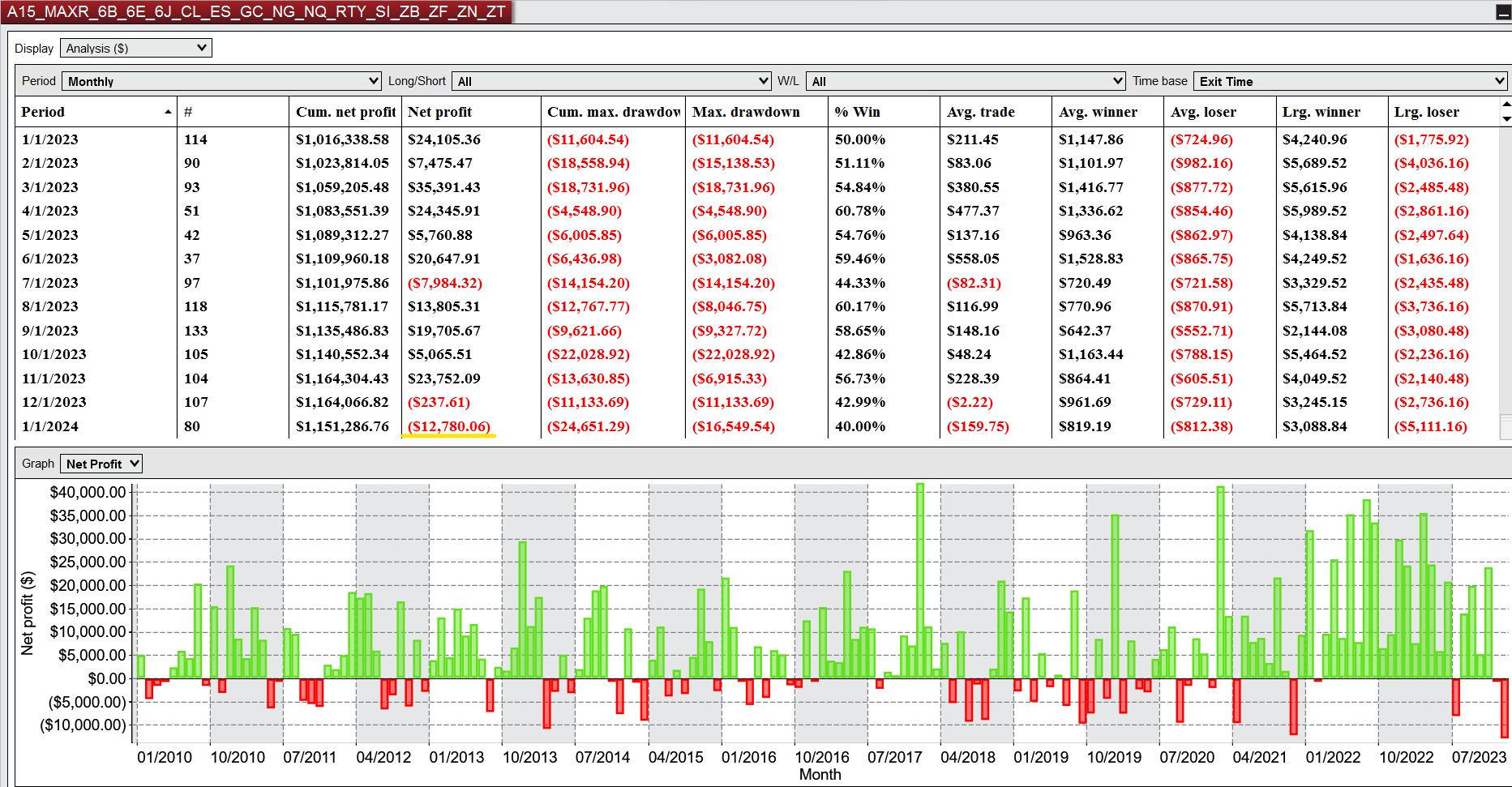

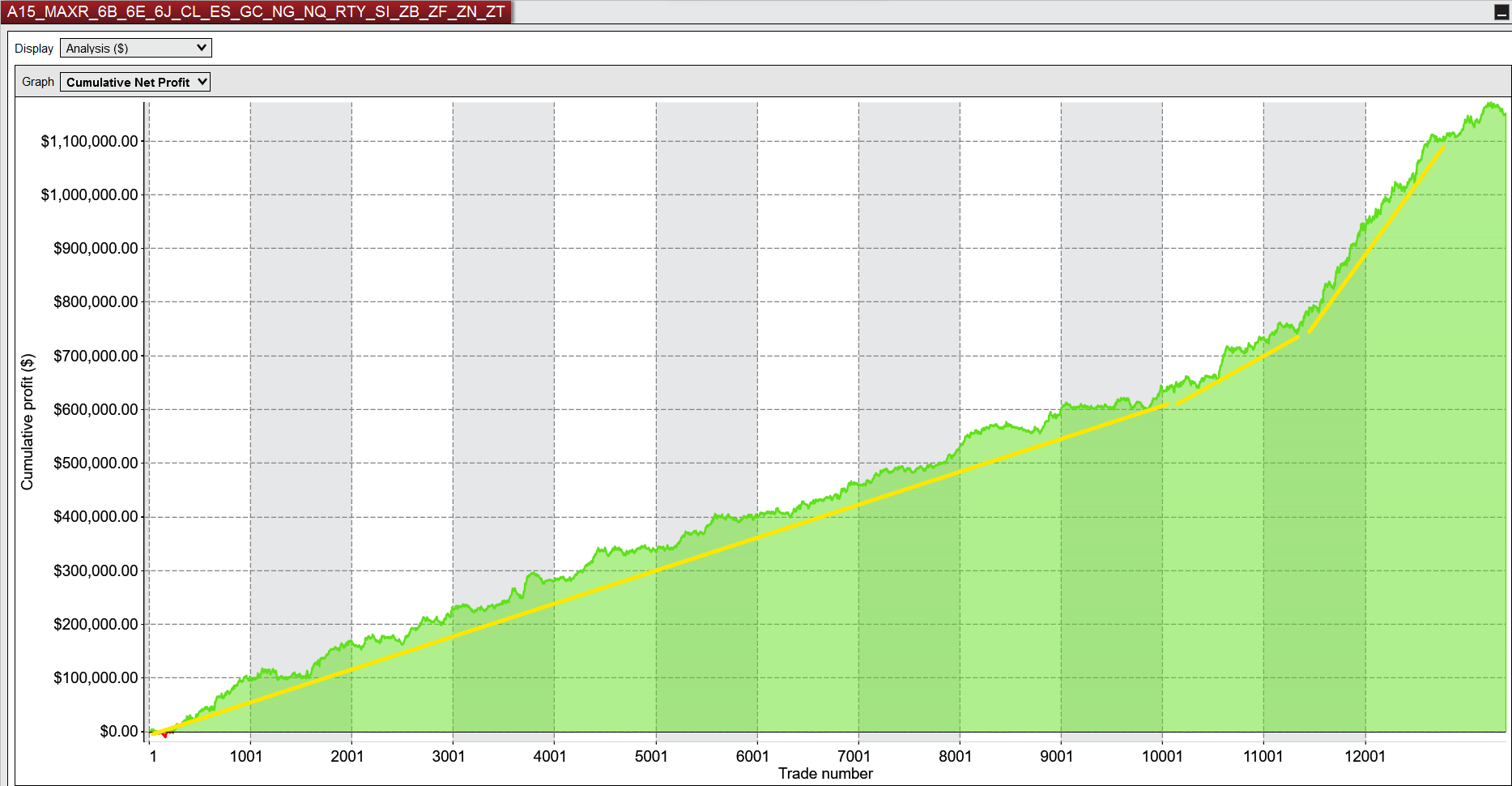

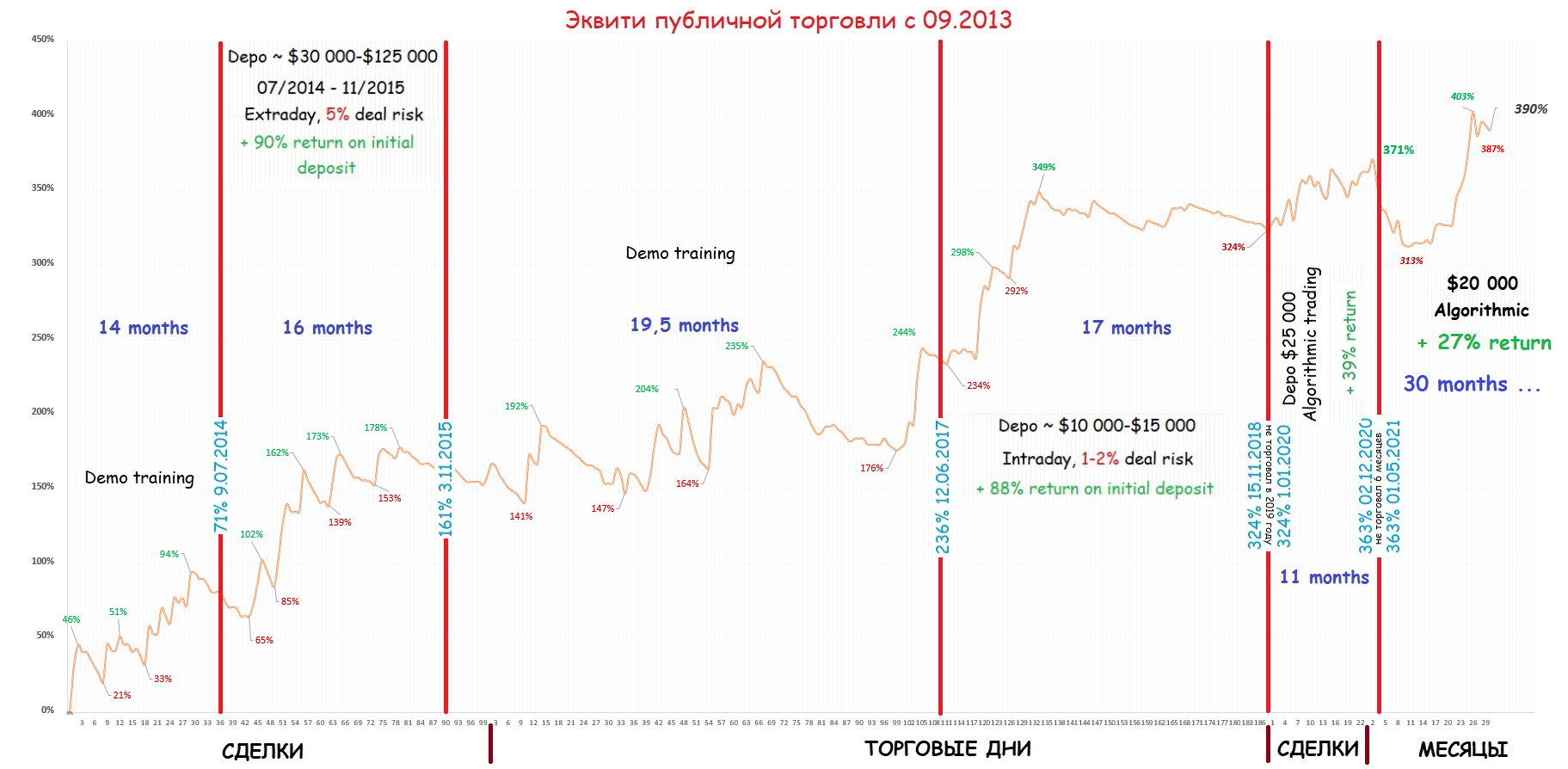

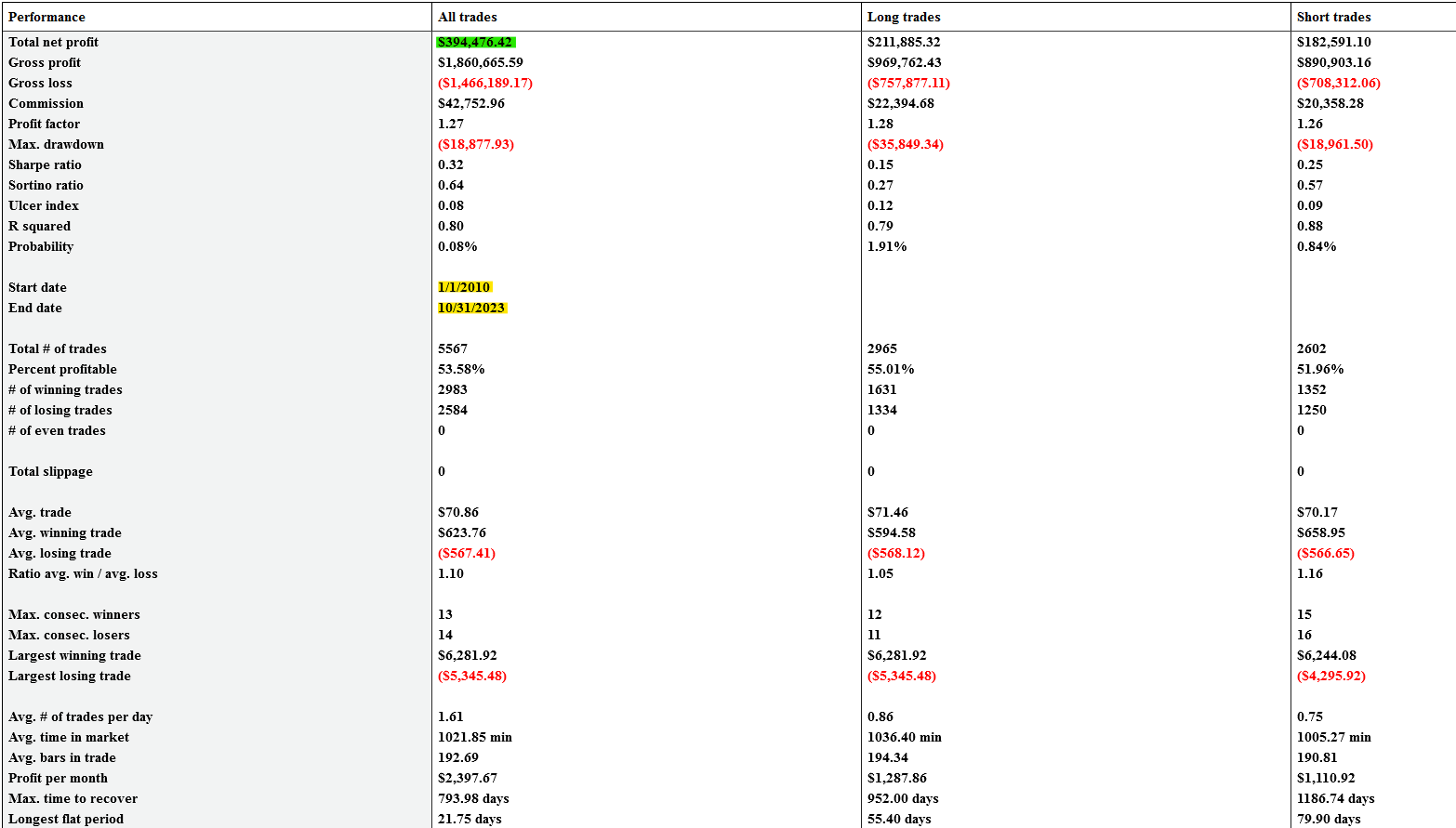

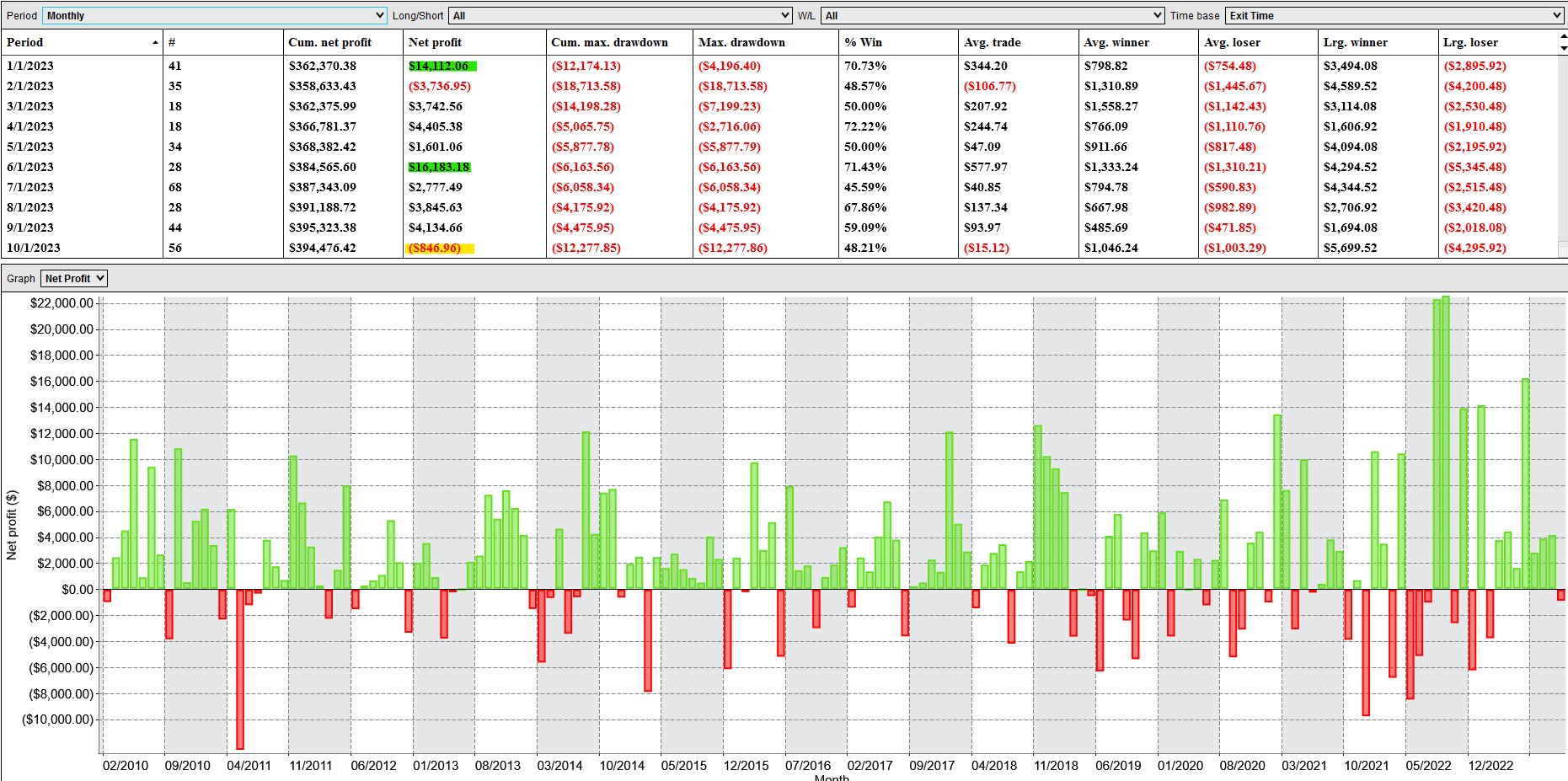

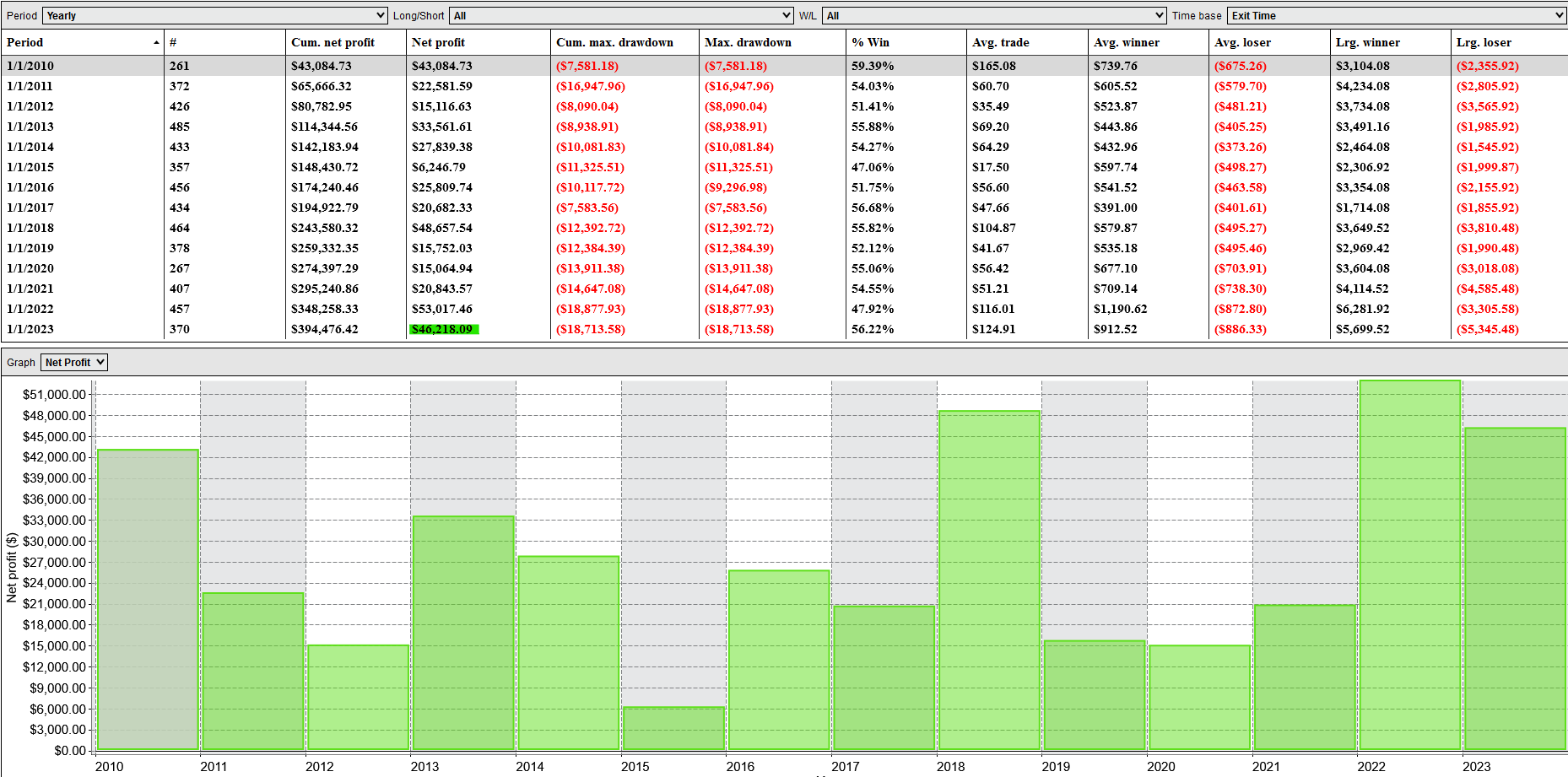

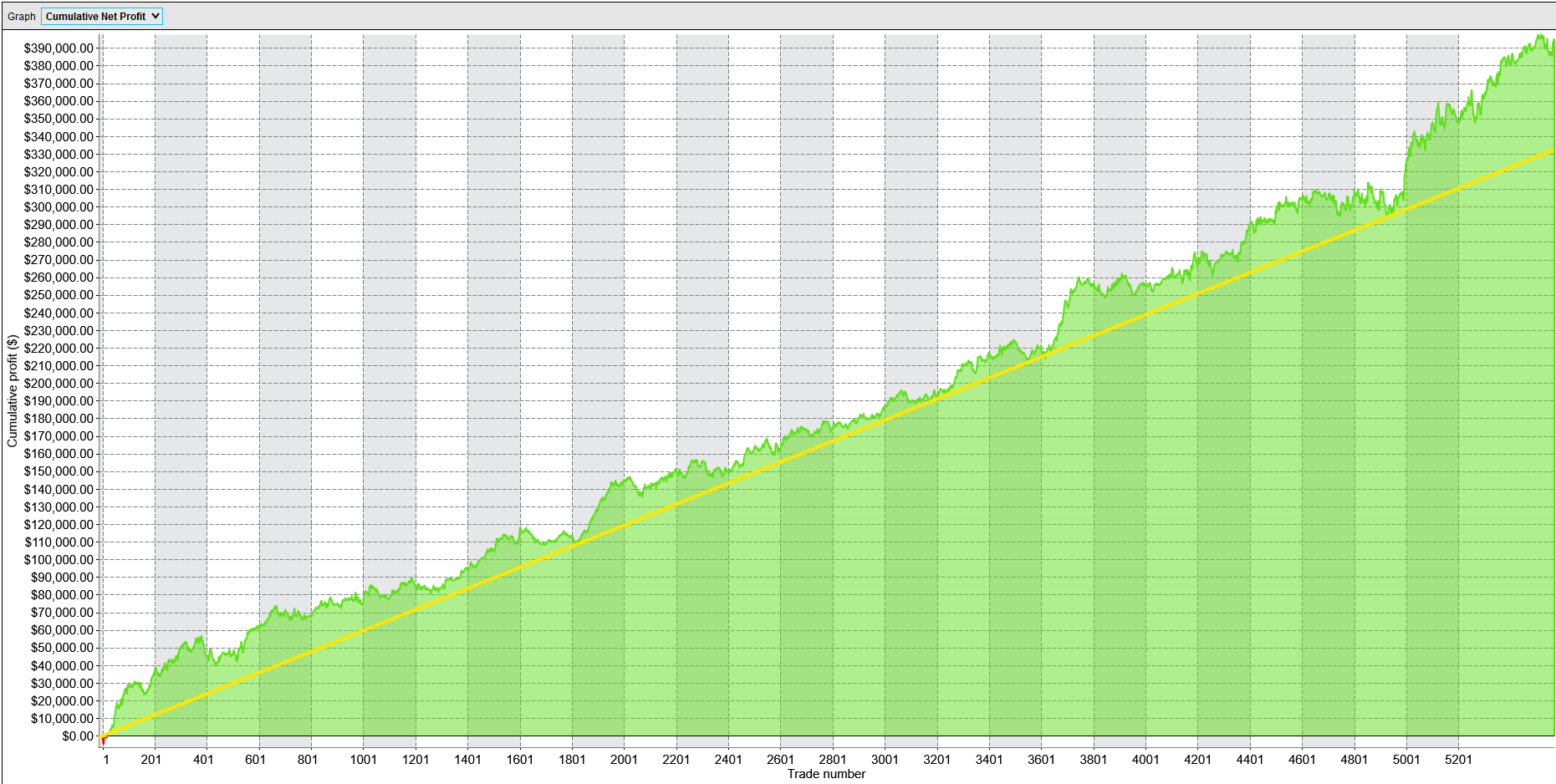

По традиции пробегусь по текущей статистике торгового алгоритма Alfa-R (A15), представлю статистику подключенного портфеля с 01.01.10 по 29.02.24 включительно. Итак 14 стратегий составляющие портфель Alfa-R запущенных одновременно на разных ФИ диверсифицируют риски, уменьшая общую просадку по портфелю одновременно увеличивая чистую доходность. Чистая статистика сделок (без ReOpen на клиринг) за ~14 лет / 3930 сделок:

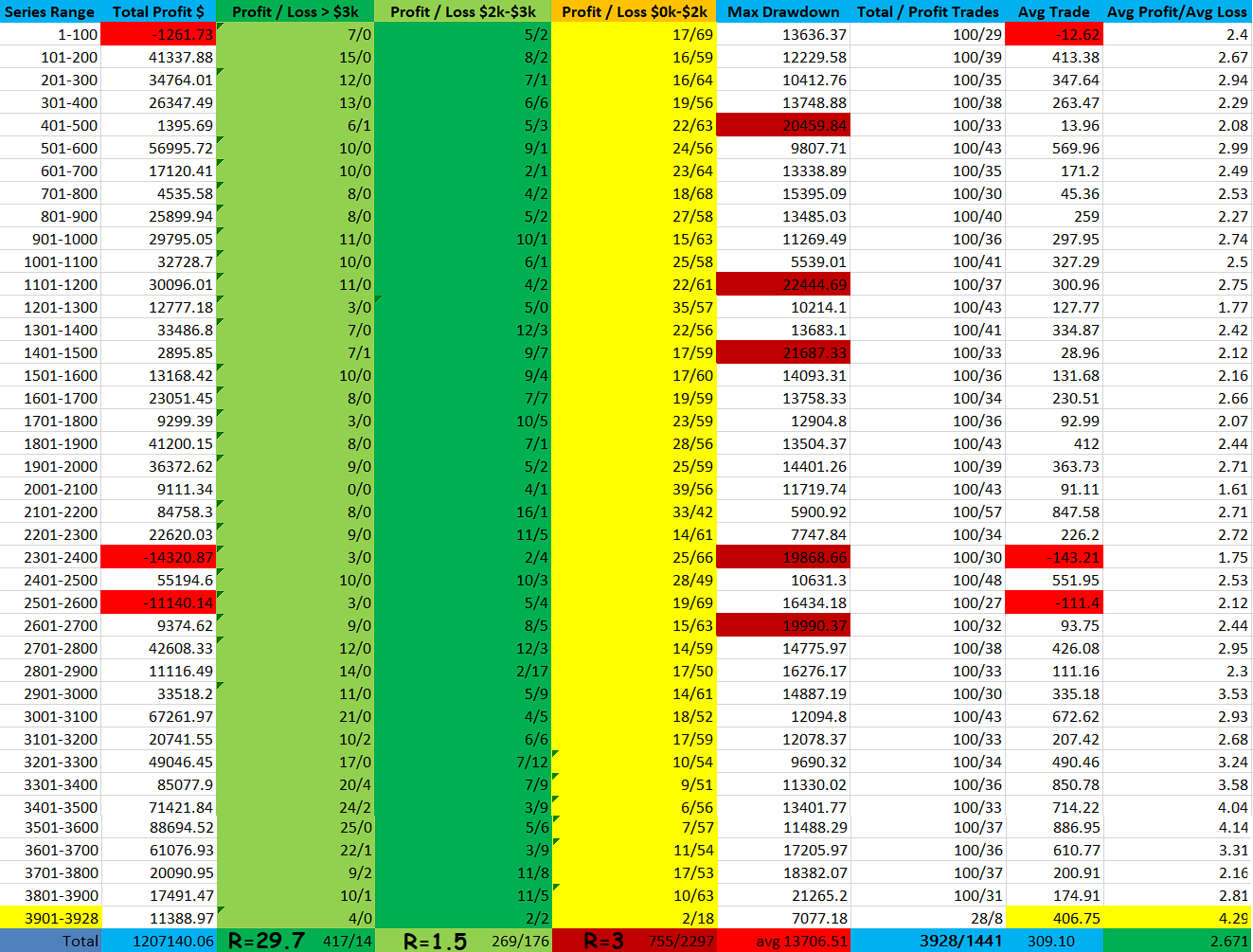

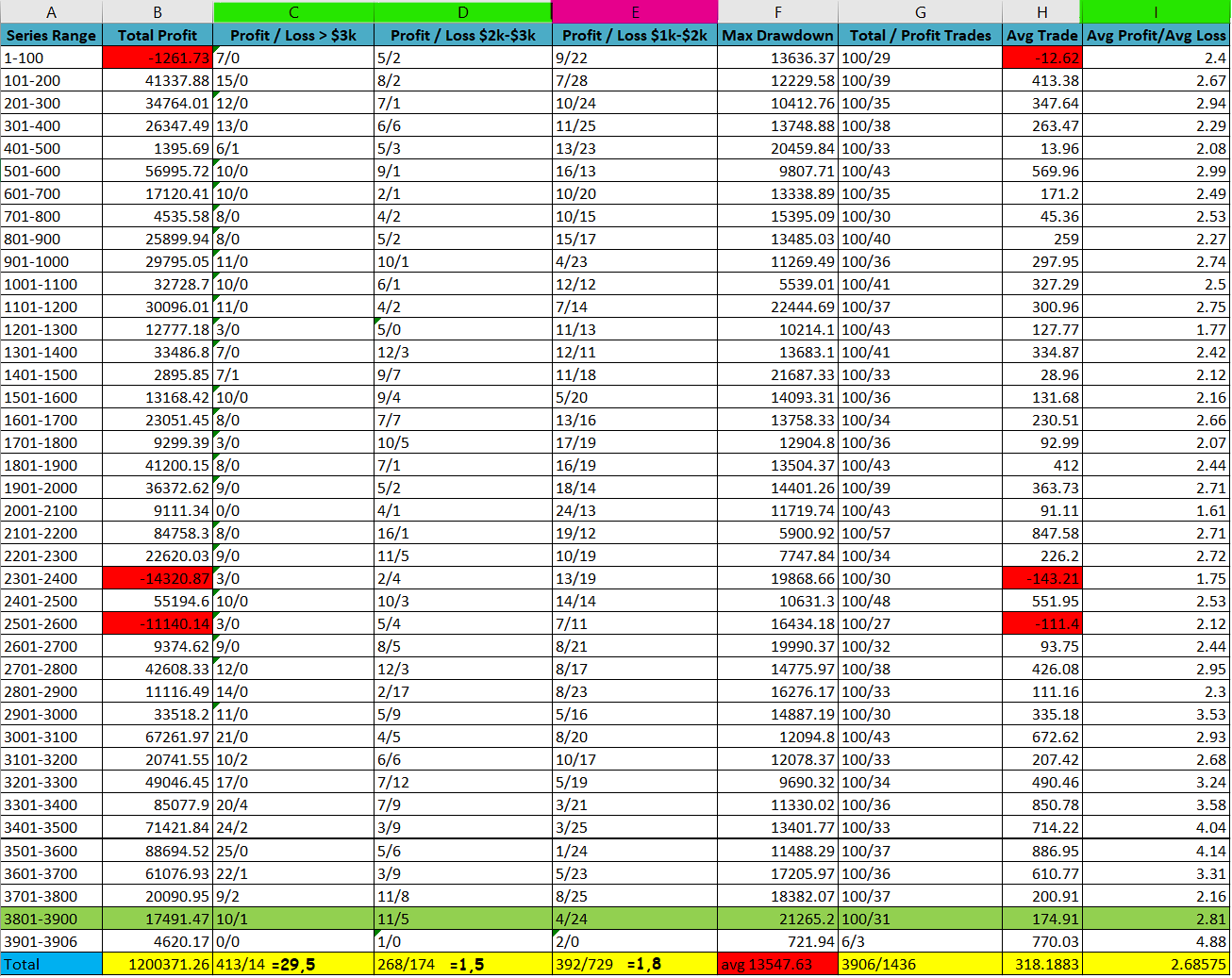

Из этой статистики, кроме выделенных мною выше алго-коэффициентов, я составляю также таблицу «100 series» — это упорядоченная статистика всех оконченных сделок (здесь их 3928, потому что две перенеслись на март и одна (ZT 2 YR) из них уже закрылась в + $ 600, а вторая по Йене (6J) еще висит в надежде продолжить тренд вниз и выйти из текущего аукциона импульсом вниз:

Но вернемся к «100 series»… Итак, это упорядоченные в серии по 100, сделки бектеста в их хронологической последовательности. Я отметил некоторые интересные данные:

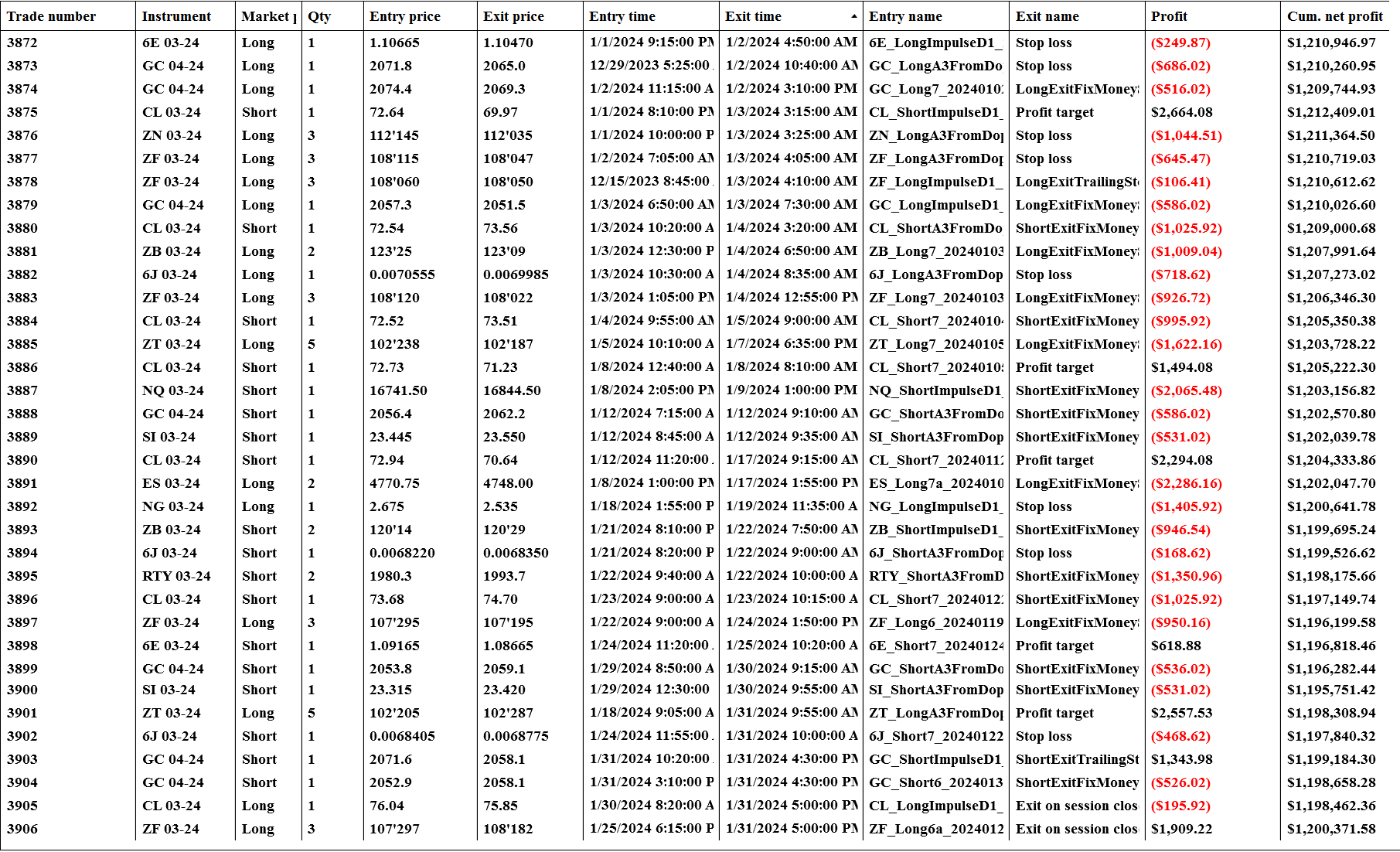

Например статистика по последней серии из 28 сделок, собрана вот из этих сделок:

Это была выжимка из статистики логического конструкта сделок, дающая правильные статистические коэффициенты на которые я опираюсь, оценивая эффективность торговых идей заложенных в портфель. А сейчас рассмотрим «рабочую» статистику Alfa-R когда все сделки выполняют ReOpen на клиринге — закрываются за 30 мин до клиринга и открываются в первые 5 мин торгов. Это нужно чтобы держаться в дневной марже брокера и иметь примерно 7-е плечо. Кроме того эта статистика максимально приближена к реальным торгам. Именно так робот торгует на брокерских счетах.

Обратите внимание на Шарп и Сортино выраженные в классической формуле (Annual Sharpe daily ratio) ежедневных изменений баланса счета в переводе на среднегодовой показатель при уч.ставке взятой за ноль:

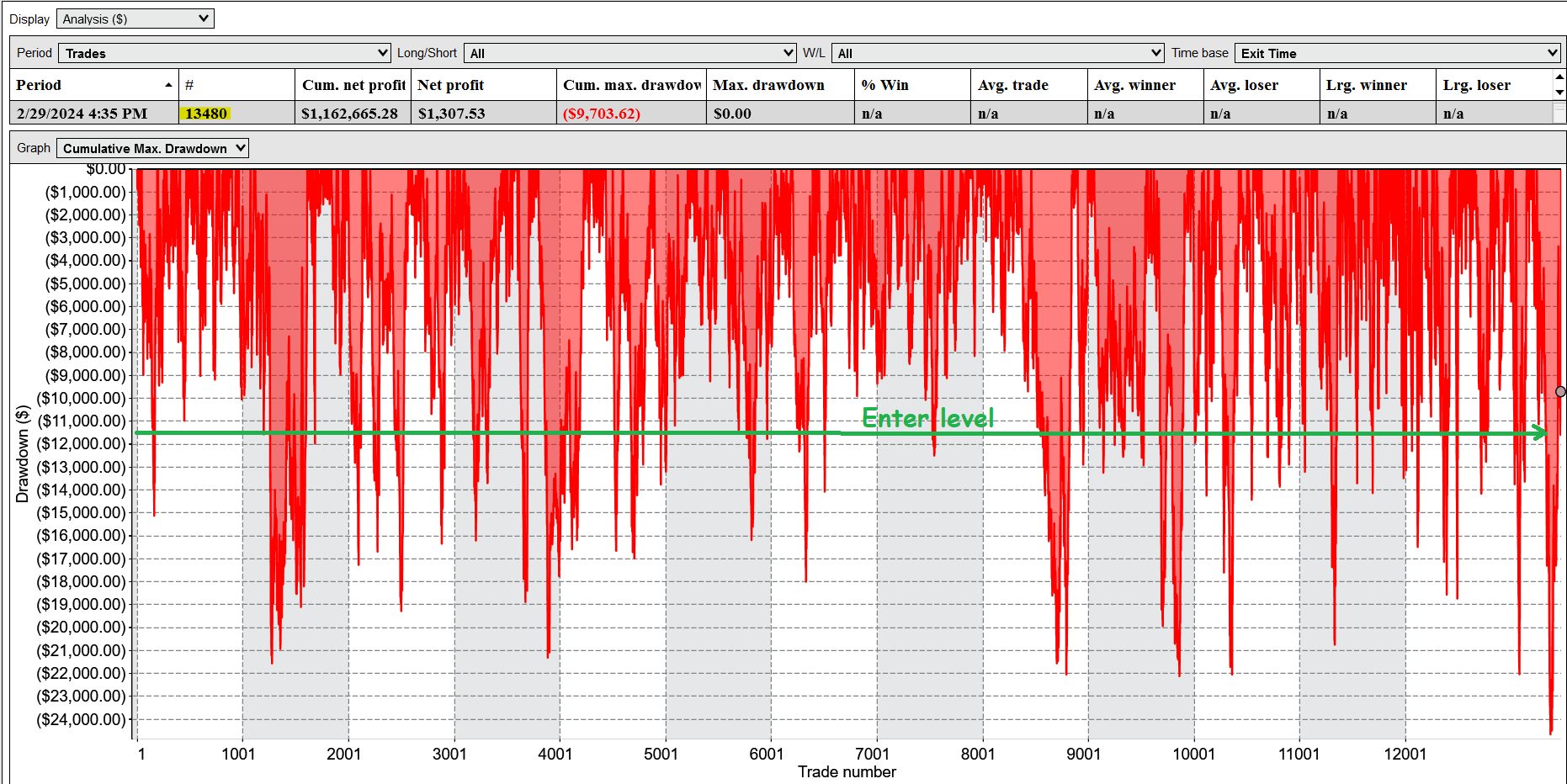

А сейчас оценим нашу точку подключения к портфелю (зеленая стрелка) и текущее положение (красный кружок). Как видно мы пережили обновление MDD портфеля прямо на своем счету. Поэтому я и использую консервативный вход на просадке 50% от MDD портфеля, чтобы не сильно «разочаровываться» во время таких перфомансов от рынка)))))

Вспомним как схематично выглядит BIG DEAL по портфелю: меняем терпимость к вон тому красному риску на вон те столбики дохода в сохраняющейся пропорции:

В обеспечение риска я положил депо $40 000, а мой партнер занимающийся программной частью благодаря ещё более консервативному входу положил в обеспечение $30 000. За это каждый из подключенных к портфелю счетов получит премию в виде среднемесячного дохода около +$7 000. Сейчас благодаря серии кризисов 2020-2026… на рынках мы имеем повышенную волатильность, которая обеспечила за последние 12 месяцев премию в среднем +$11 579/мес для используемого нами портфеля Alfa-R

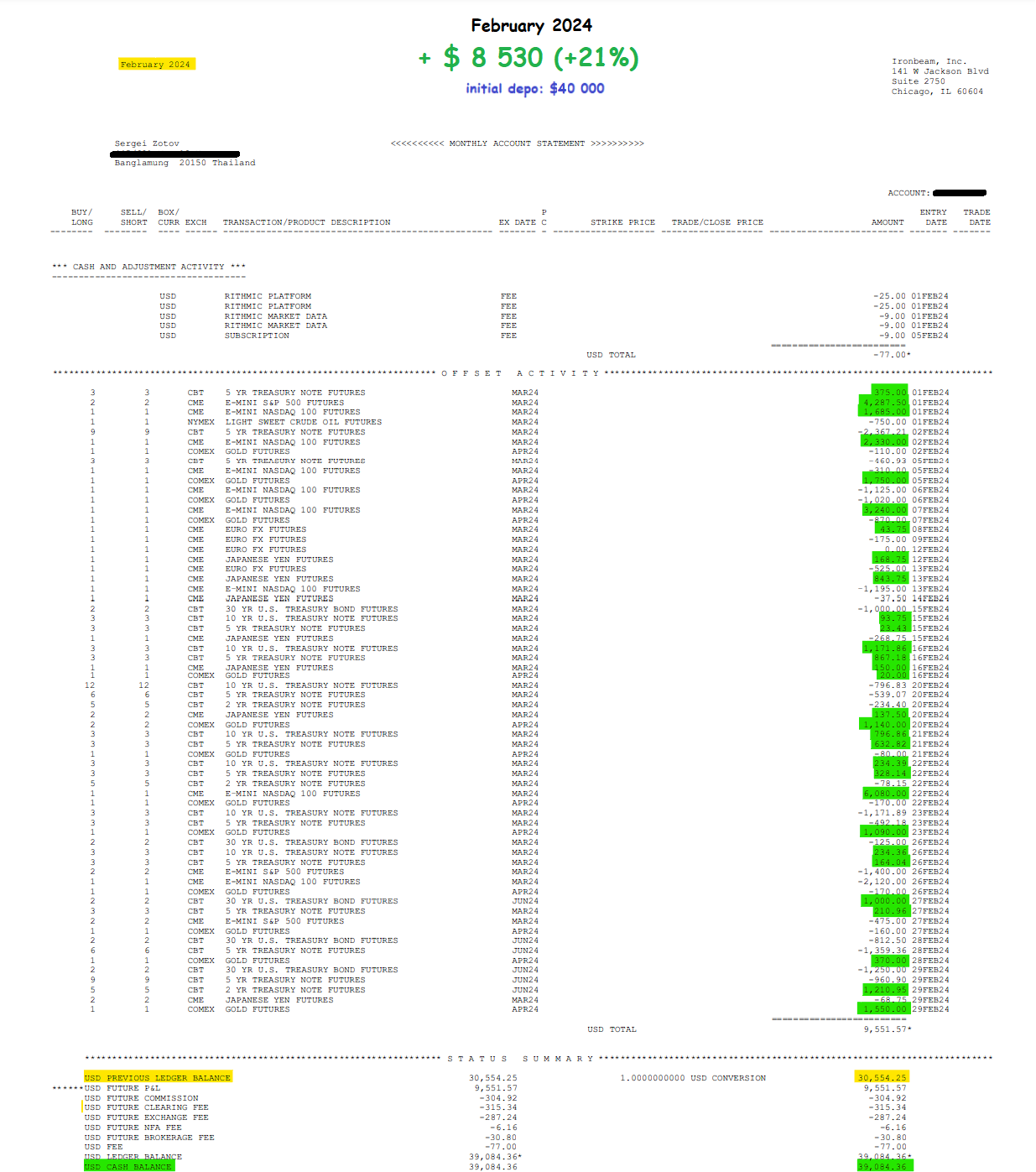

Теперь отчеты брокеров

Подключенный к Alfa-R счет $40 000 участвующий в построении моего публичного Equity, зарабатывает в феврале + $8 530 , что составляет +21% от начального депо $40 000. Итого: через 2 месяца торгов имею убыток — $ 916 (~3%)

Второй наш счет торгуется у брокера Ninja Trader и зарабатывает в феврале + $9 383, что составляет +31% от начального депо $30 000. Итого: через 2 месяца торгов имеет прибыль + $8 040 (+27%)

На этом всё. Успехов в торгах!

Отчет: январь 2024

Итак, 3 января 2024 года я подключил к новому роботу Alfa-R свой счет $40 000, а также в конце января из-за продолжившейся просадки подключили к нему счет $30 000 моего партнера по алготрейдингу, который занимается программной частью. Вот как это выглядит схематично на конец января 2024 (вход $40к на просадке $11,5k и вход $30k на просадке 19,5k. Текущая MDD = $24 500):

Имеем сейчас обновление MDD портфеля, которое я прогнозировал в предыдущем посте.

«Вспомним как выглядит BIG DEAL по портфелю: меняем терпимость к вон тому красному риску на вон те столбики дохода в сохраняющейся пропорции, в обеспечение риска положили депо $40 000 и в текущем моменте просадка находится в пределах нормального рабочего отклонения. Но я бы сказал что по этому портфелю давно просится перелой в район $27 000… но надеюсь не в этот раз))«

Просто портфель был собран с упором на R в сделках, ниже я коснусь этого подробно, а сейчас скажу что таким портфелям часто удается очень продолжительное время сохранять свою прошлую MDD без обновления, хотя по средним просадкам портфеля я вижу что потенциал MDD у портфеля больше чем историческая просадка. Если у нас средняя годовая MDD равна 18k, то минимум MDD по портфелю должна быть в 1,5 раза больше, то есть $27 000 в нашем конкретном случае и то что портфель смог на 14 летнем периоде и серии из более чем 3800 сделок удержать просадку в районе $22 000, говорит только о его эффективности и высоком КПД.

Недавно я начал ковырять ChatGPT4, пытаясь как-то помочь себе в анализе и работе со статистикой. Начал с того, что скормил ему все 3906 сделок из бектеста Alfa-R:

Обратите внимание на блок данных в зеленом прямоугольнике — это отличительная особенность цикличных торговых систем: статистические коэффициенты, выделенные желтым +\- равны в шортах и лонгах.

Итак, вот что в итоге ИИ мне собрал. Это разбивка сделок на последовательные серии по 100 с соответствующей статистикой по портфелю:

Здесь я во первых вижу за счет чего робот тащит. Очевидно это из-за чудовищной разницы в колонке «С» и суммарного перевеса в колонках «D» и «E«. Классика заключенная в древних свитках о трейдинге: убытки режем и даем течь прибыли! То есть растем за счет большого R заложенного мной в 14 стратегий этого портфеля.

Далее, можно оценить последнюю серию 3801-3900 (~ 4 месяца) и сравнив её со средними значениями по больнице из Total понять что этот короткий форвард тест отвечает средним значениям и ближайшим к себе периодам.

Двигаемся дальше

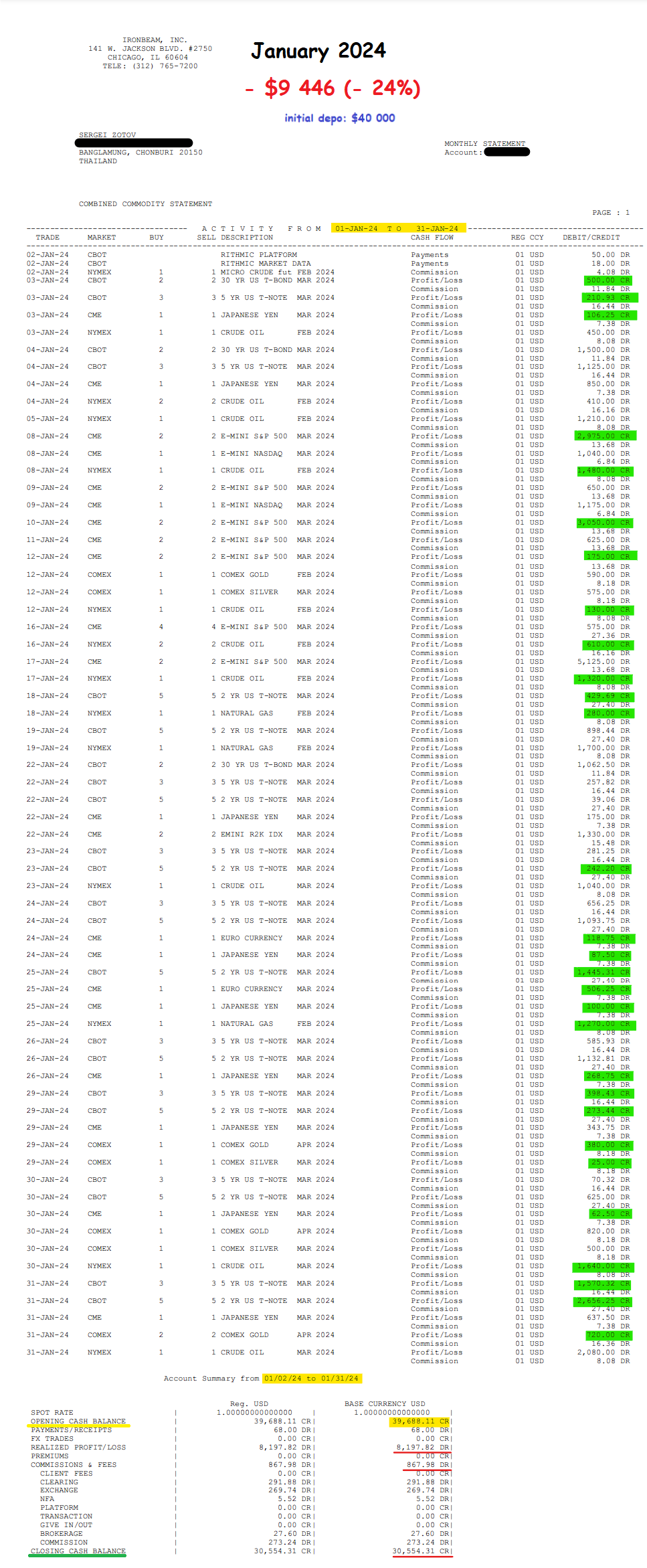

Это все сделки логического конструкта портфеля за январь 2024 года. Впечатляющее зрелище учитывая что я собрал почти весь этот флоу своим депозитом и потерял $9 446. Хорошо, далее перейдем к рабочей статистике в которой все логические сделки разбиты клирингами на части — это максимально отвечает нашим торговым условиям:

Подключенный к Alfa-R счет $40 000 участвующий в построении моего публичного Equity теряет в январе $9 446 , что составляет ~24% от начального депо $40 000. Итого: через 1 месяц торгов имеем убыток — $9 446 (~24%)

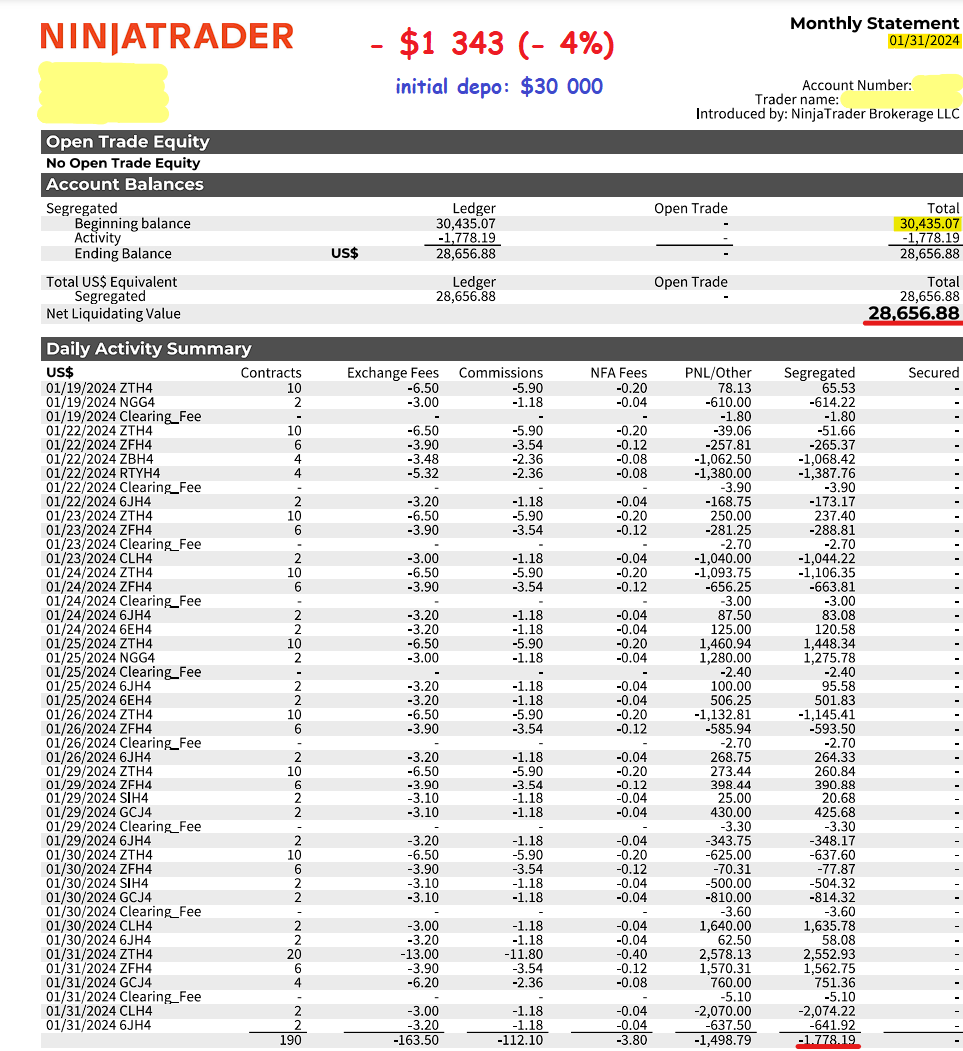

Второй наш счет теряет в январе $1 343, что составляет ~4% от начального депо $30 000. Итого: через 1 месяц торгов имеет убыток — $1 343 (~4%). Решил не объединять результаты двух счетов, как ранее планировал, для паблика, конструкция слишком сложная и спорная для понимания адекватности Equity, поэтому буду просто приводить второй счет для красивой картинки и более понятного месячного отчета:

На этом всё, всем успехов в торгах!

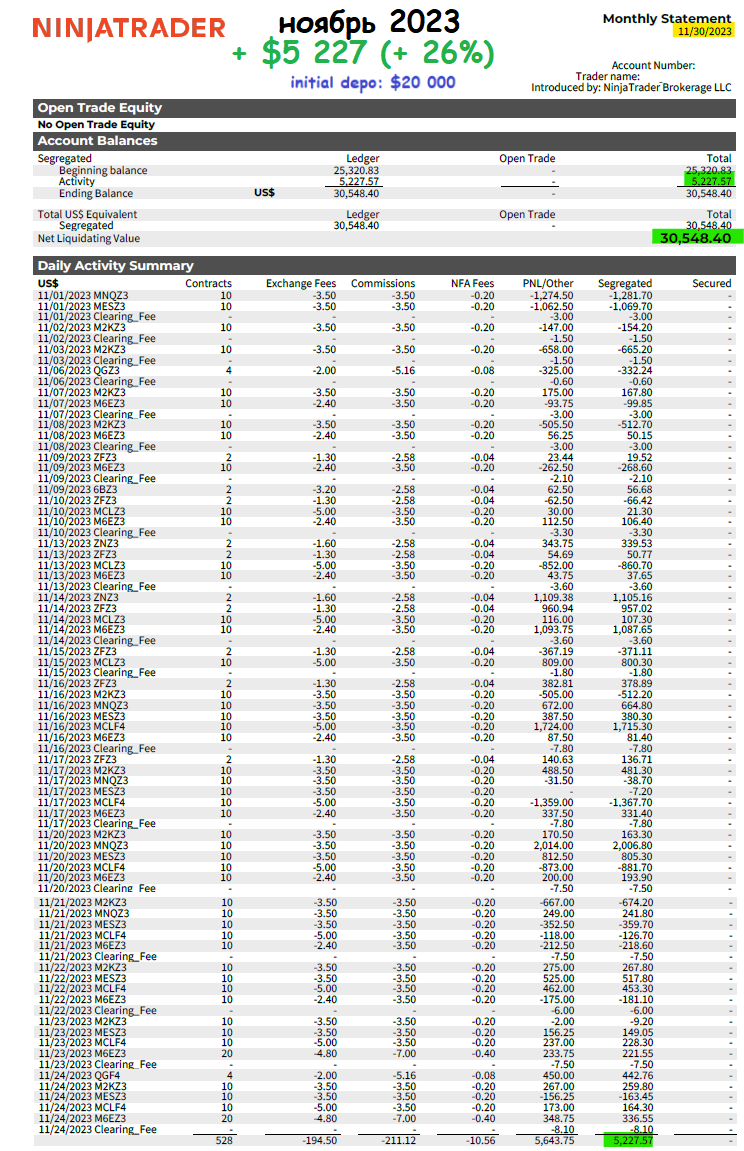

Отчет: ноябрь 2023

По результатам торгов 24.11.23 депозит публичного счета достиг $30 548. Дальше у нас по плану переезд публичного счета с портфеля роботов «Эталон-mini» на портфель роботов «Эталон-А10» писал об этом чуть раньше здесь.

А также у нас практически готов новый робот А15 и в данный момент мы формируем портфель стратегий на его основе… но обо всём по порядку )

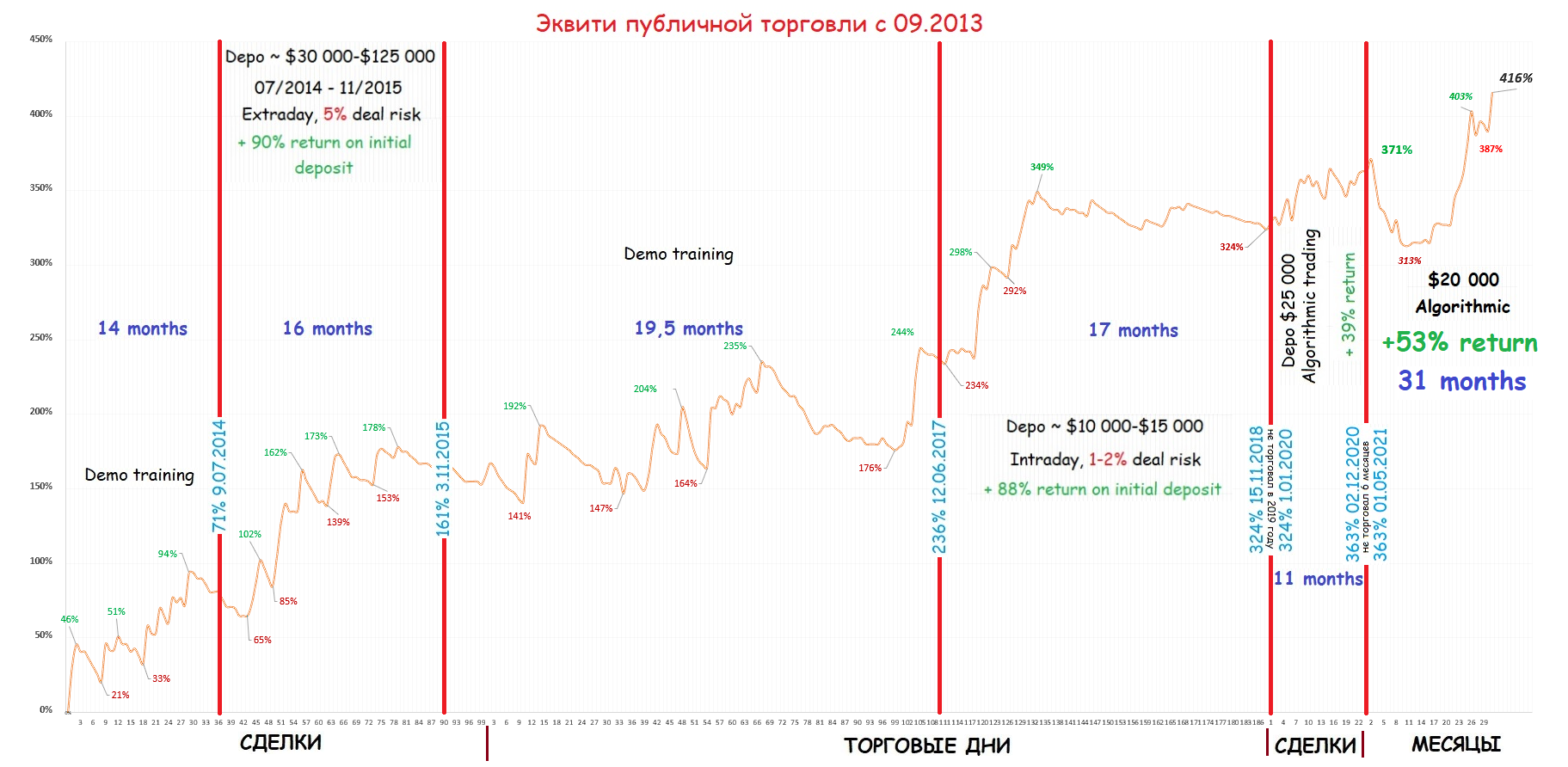

Итак, публичный счет совершает 59 сделок в ноябре и зарабатывает + $ 5227, что составляет +26% от начального депо $20 000. Итого: через 31 месяц торгов имеем профит +53%, чистая прибыль + $10 548

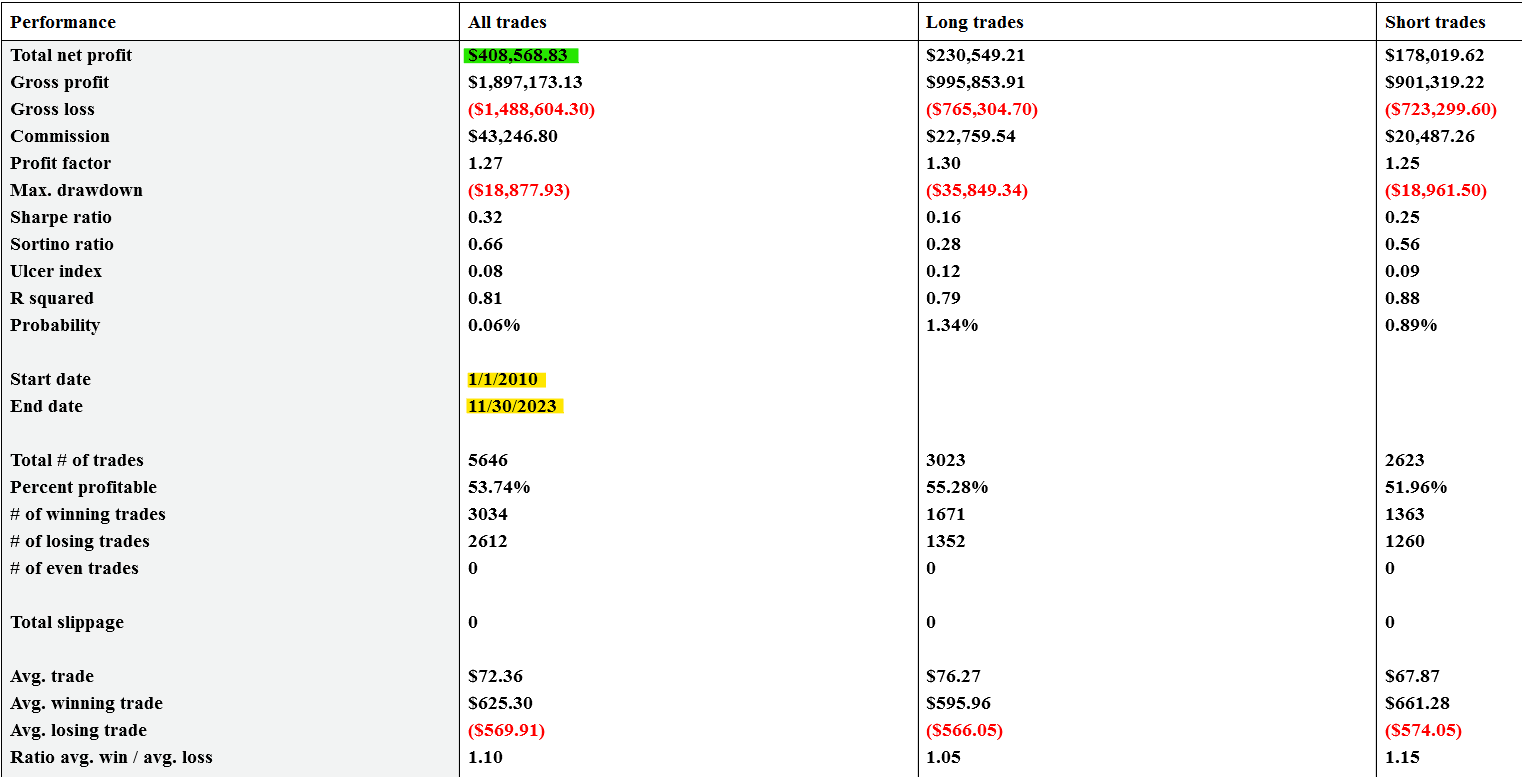

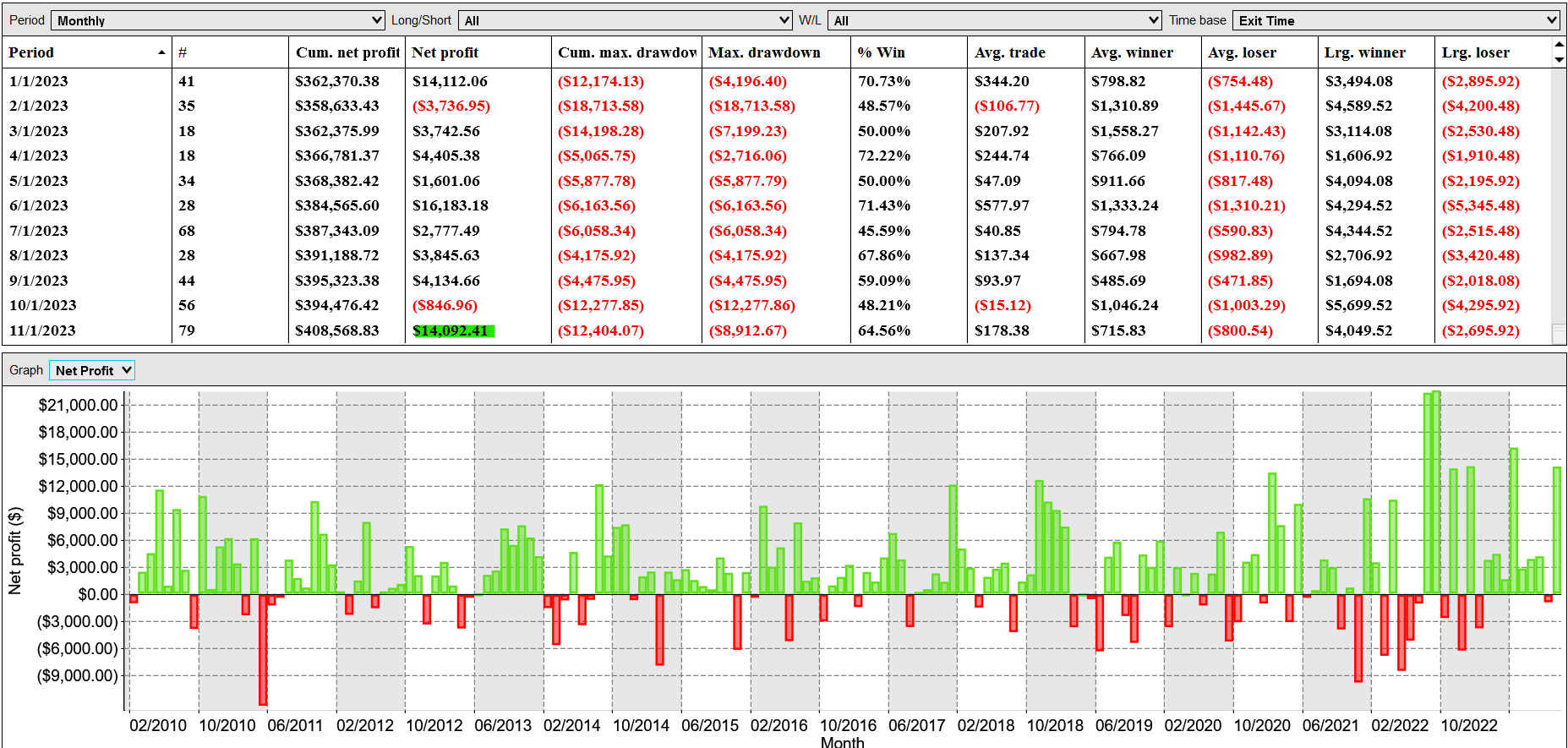

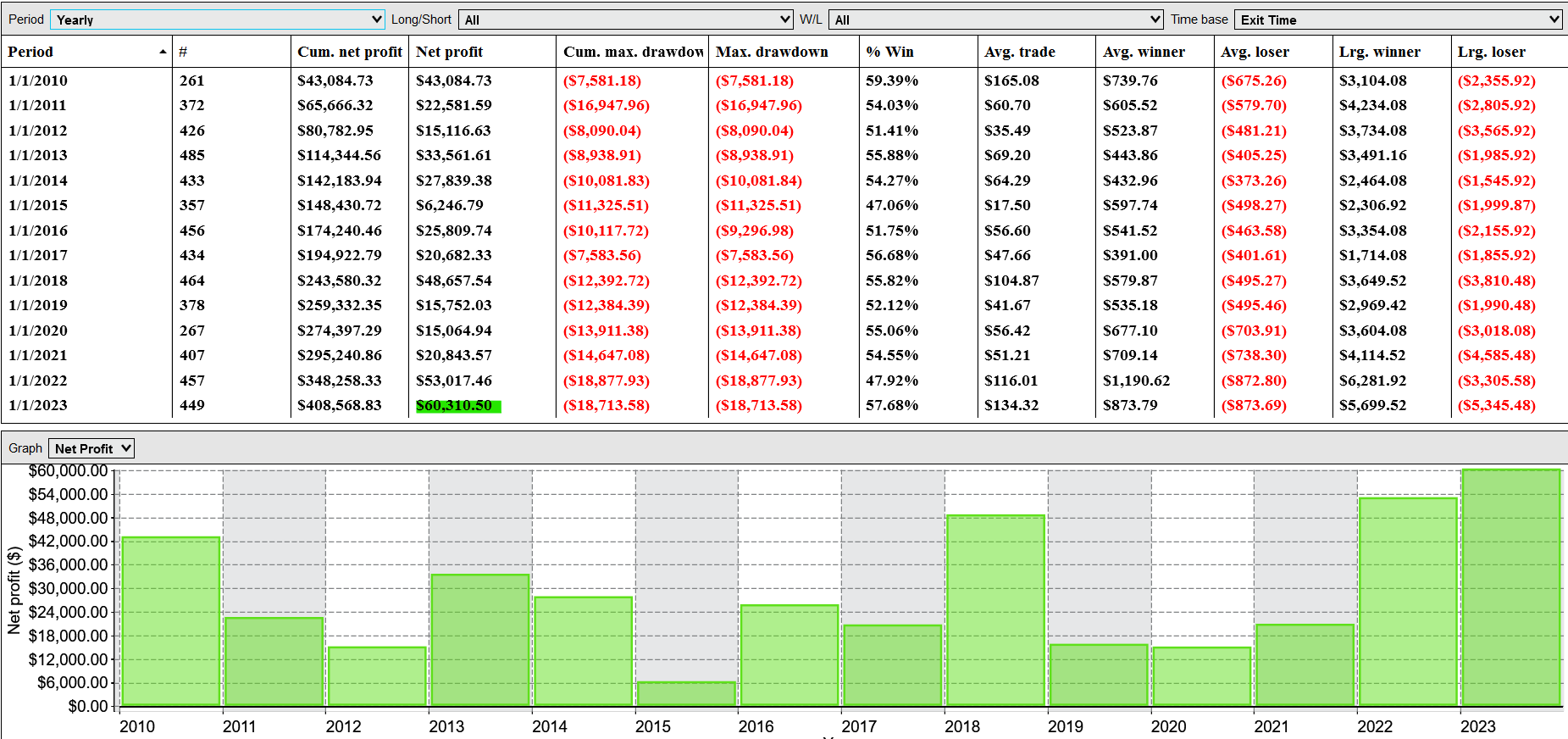

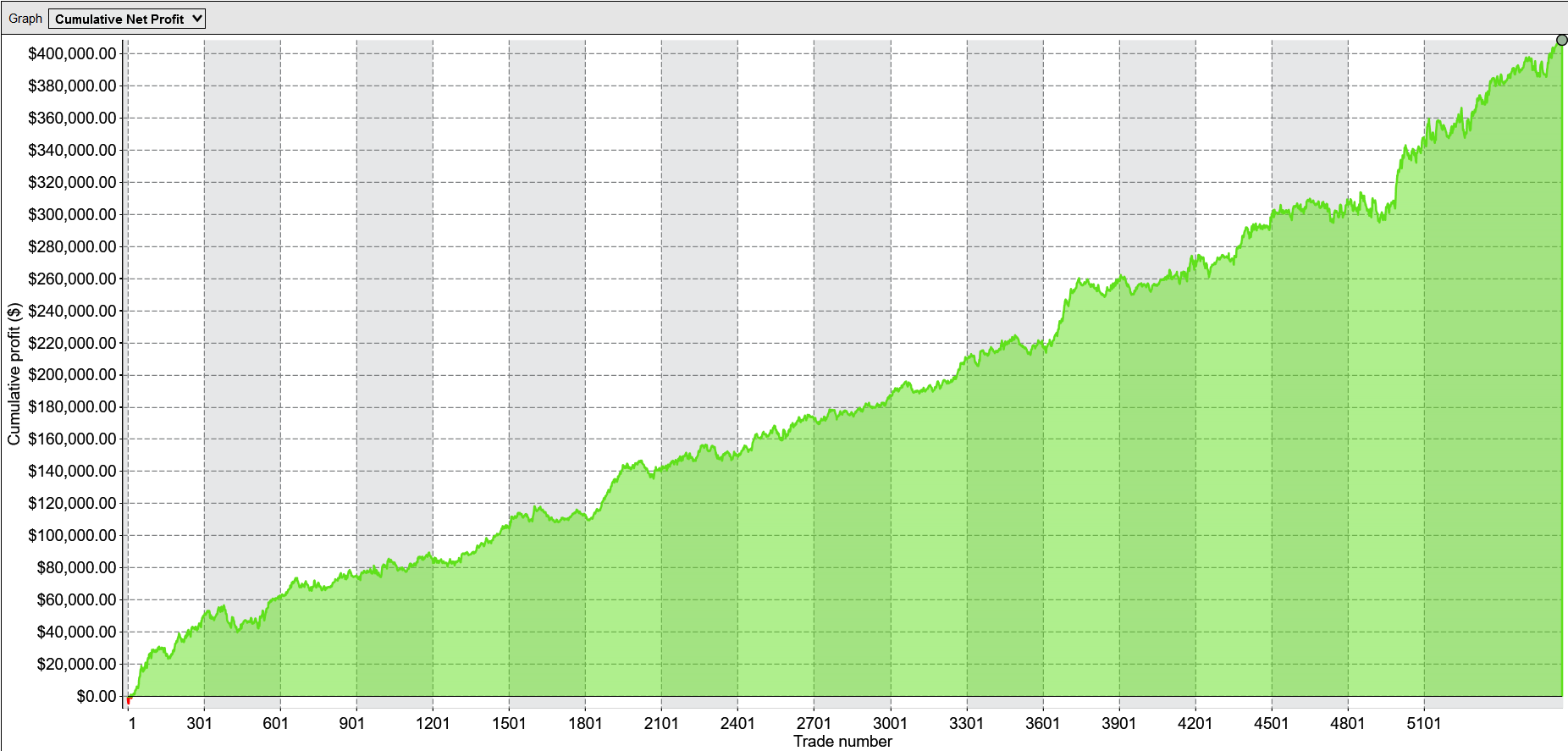

Похлопаем Эталону-mini, который за 10 месяцев поднял счет с колен, т.е. с $12 655. Итого: + $17 983 (+89%) к депо $20 000. Дальше мы подключим публичный счет к Эталону-А10, дождавшись просадки по этому портфелю. Вот кстати его статистика за 14 лет по ноябрь 2023 включительно: закрывает в ноябре 79 сделок и зарабатывает + $14 092 на контракт. Требование к депо $30 000 на контракт.

О новом роботе А15: очень скоро уже в этом году мы его окончательно допилим и я его представлю, а также мы дадим ему торговать счет в 2024 году.

Немного цифр:

— эффективность Эталона-А10 (депо $30 000) = +$82/мес на каждую вложенную $1000. А у А15 (депо $40 000) этот показатель равен в среднем +$156/мес. Эффективнее на 90% — отличная работа!

— А15 строился на базе А10 около года и включает в себя пока что 14 ФИ против 10 ФИ у А10.

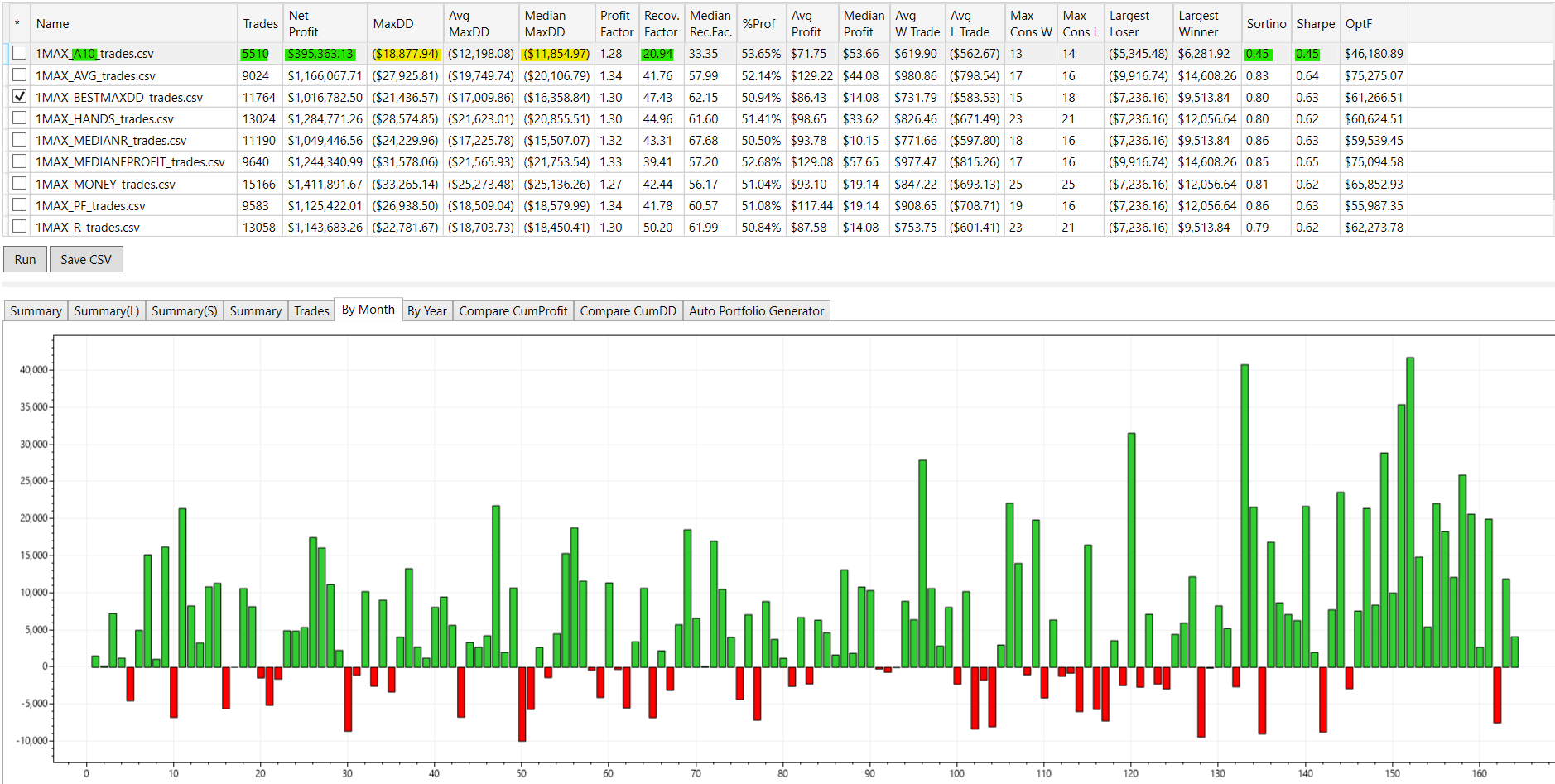

— сейчас в тестере портфелей у меня есть такие сборки (верхний портфель А10 приведен для сравнения): дата бектеста у всех 01.2010-09.2023 включительно, сделки раздроблены на клиринги:

Такие дела, всем успехов в торгах!

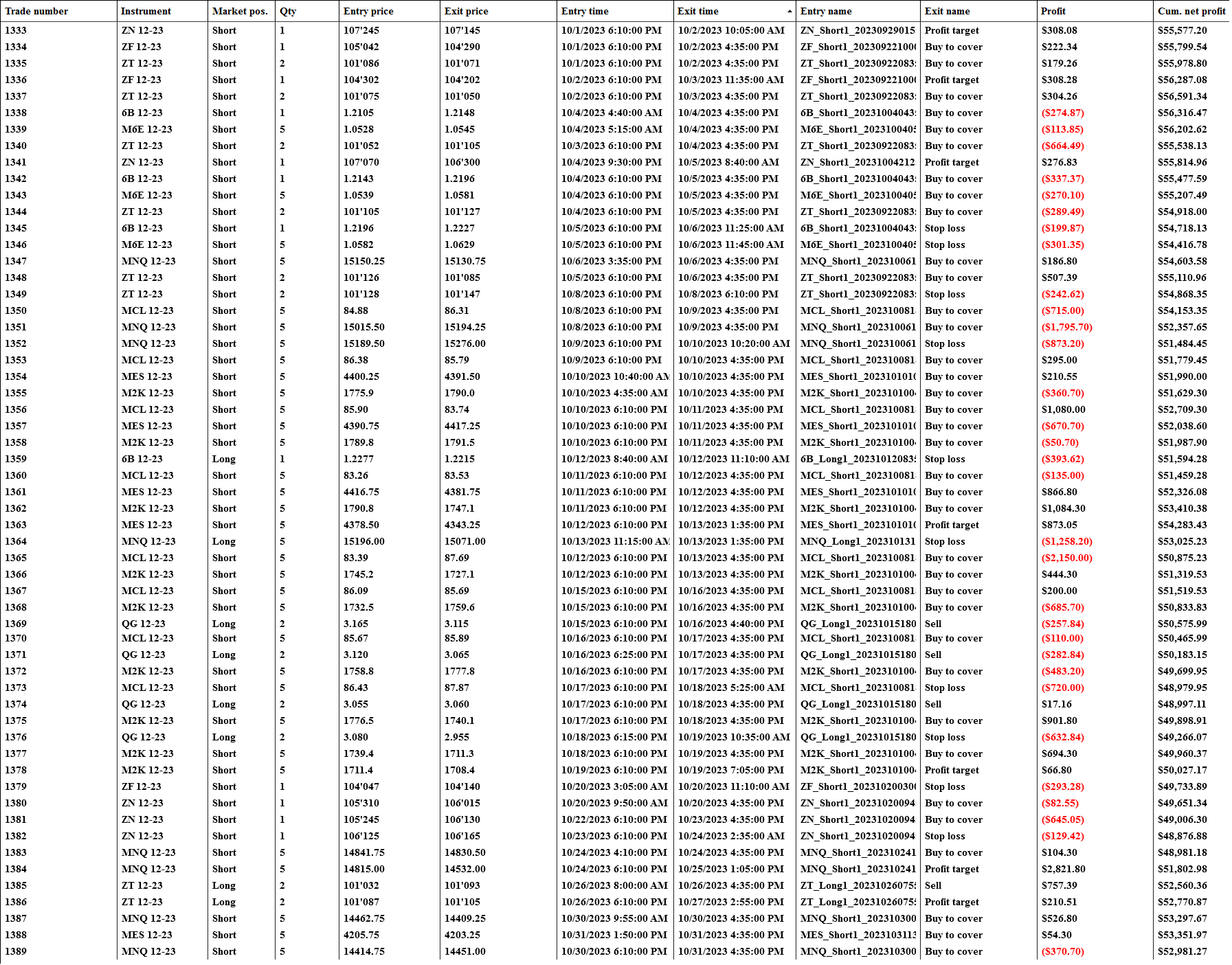

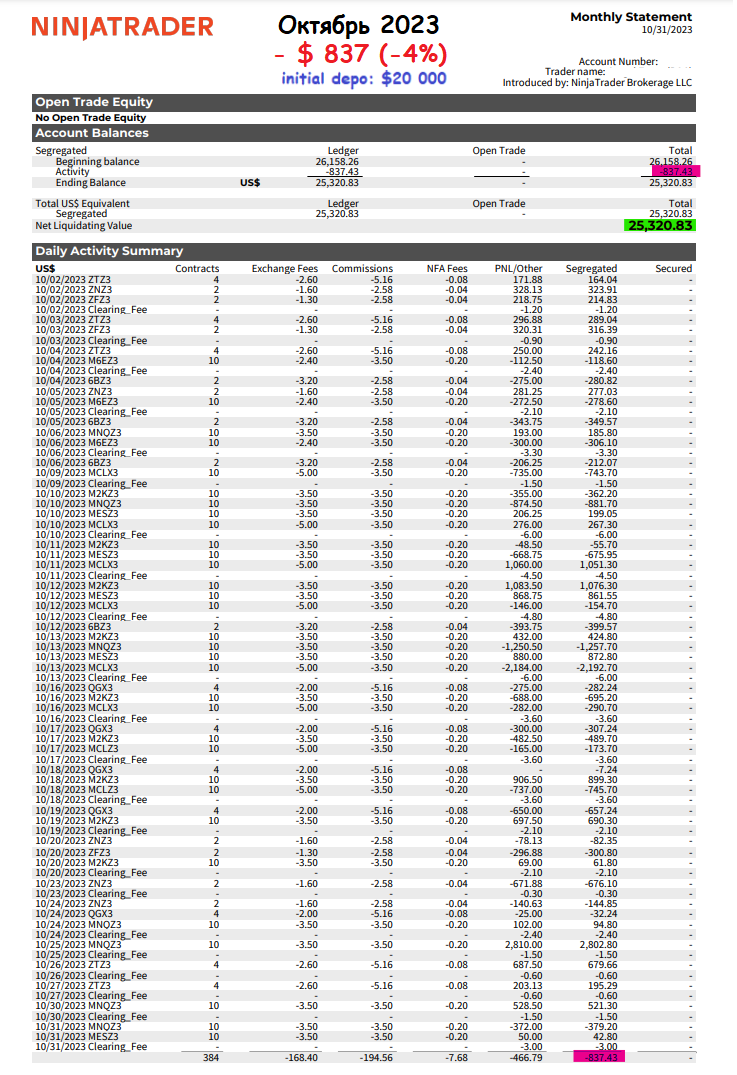

Отчет: октябрь 2023

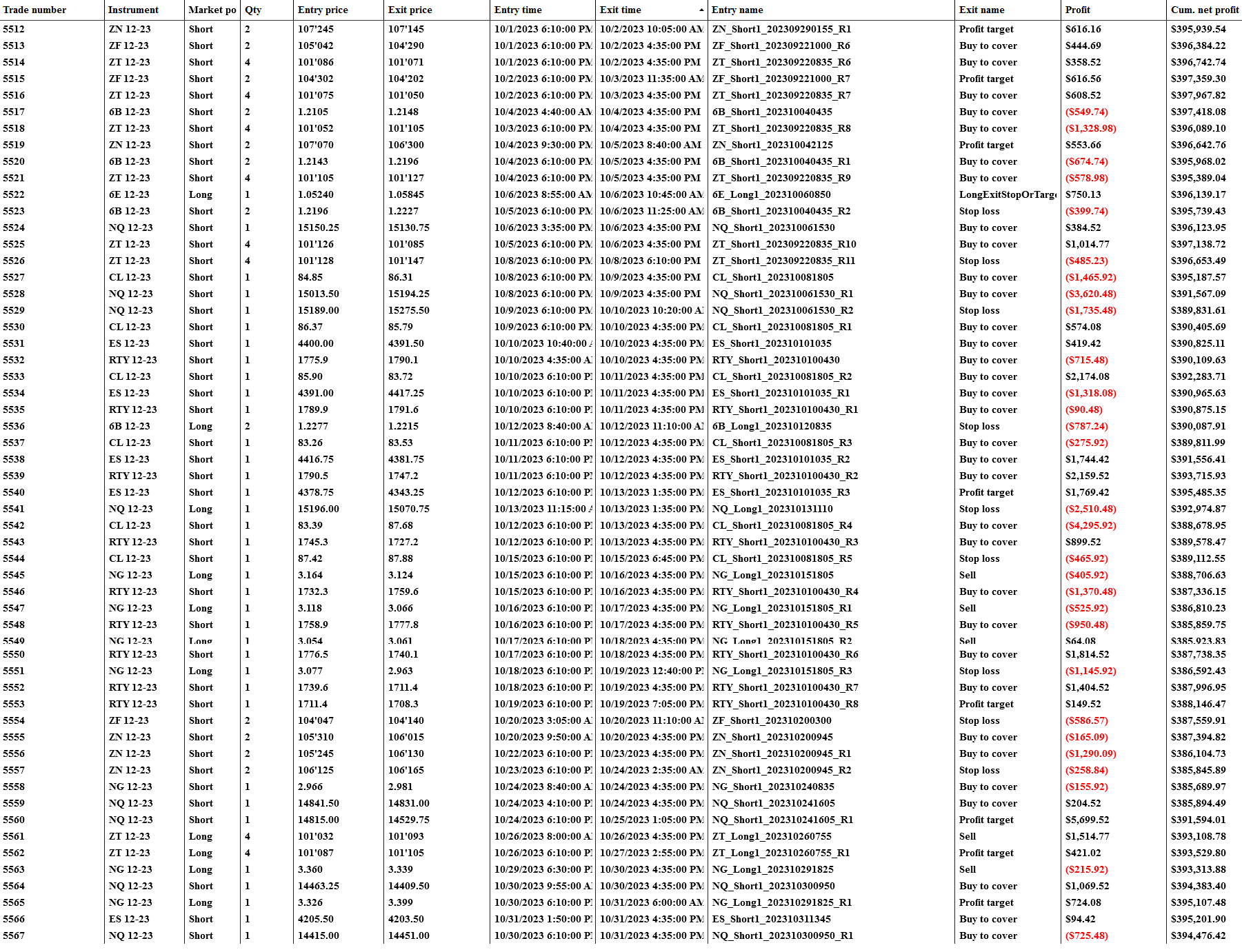

1. ЭТАЛОН (А10) — закрывает в октябре 56 сделок и теряет — $ 847 на контракт. Требование к минимальному депо $30 000

2. Публичный счет — подключен к Эталону «MINI» — 1/2 версия Эталона на микро контрактах, повторяет Эталон но теряет и зарабатывает примерно в два раза меньше. Минимальное депо $15 000

Сделки Эталон MINI за октябрь

Итак, публичный счет совершает 57 сделок в октябре и теряет — $ 837, что составляет -4% от начального депо $20 000. Итого: через 30 месяцев торгов имеем профит ~27%, зарабатывая ~ $5 300

Затащившие сделки

Всем успехов в торгах!

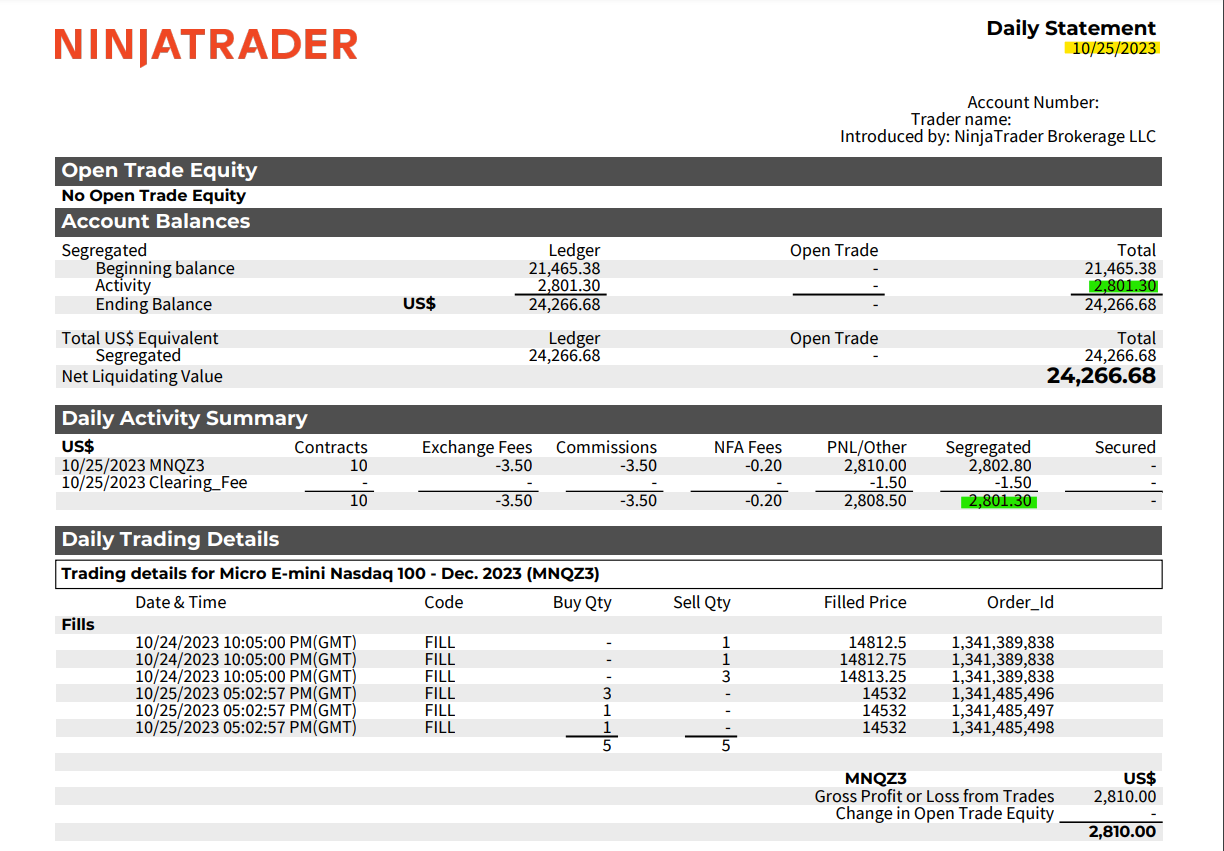

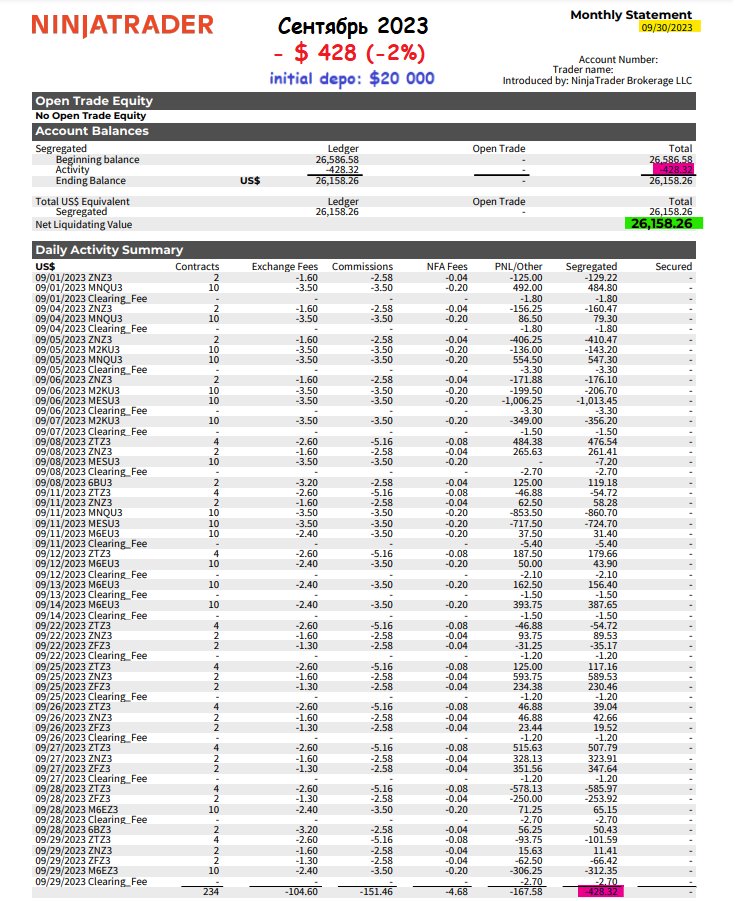

Отчет: сентябрь 2023

1. ЭТАЛОН (А10) — закрывает в сентябре 44 сделки и зарабатывает + $4 309 на контракт. Требование к минимальному депо $30 000

2. Публичный счет — подключен к Эталону «MINI» — 1/2 версия Эталона на микро контрактах, повторяет Эталон но теряет и зарабатывает примерно в два раза меньше. Минимальное депо $15 000

Сделки Эталон MINI за сентябрь

Итак, публичный счет совершает 44 сделки в сентябре и теряет — $ 428, что составляет -2% от начального депо $20 000. Итого: через 29 месяцев торгов имеем профит ~31%, зарабатывая ~ $6 200

Всем успехов в торгах!

Отчет: август 2023

1. ЭТАЛОН (А10) — закрывает в августе 28 сделок и зарабатывает + $3 578 на контракт. Требование к минимальному депо $30 000

2. Публичный счет — подключен к Эталону «MINI» — 1/2 версия Эталона на микро контрактах, повторяет Эталон но теряет и зарабатывает примерно в два раза меньше. Минимальное депо $15 000

Сделки Эталон MINI за август

Итак, публичный счет совершает 22 сделки в августе и зарабатывает + $1 721, что составляет +9% от начального депо $20 000. Итого: через 28 месяцев торгов имеем профит ~33%, зарабатывая ~ $6 600

Всем успехов в торгах!